ตัวชี้วัดหลักสี่ประการสำหรับการทำกำไรของอีคอมเมิร์ซ

เผยแพร่แล้ว: 2018-09-08ธุรกิจทั้งหมดเริ่มต้นด้วยเป้าหมายเฉพาะในใจ ส่วนใหญ่มันเป็นกำไร

แม้แต่ในองค์กรที่ไม่แสวงหาผลกำไร หรือเมื่อแรงผลักดันหลักของธุรกิจคือเป้าหมายส่วนบุคคล เช่น ความสามารถในการทำงานที่ยืดหยุ่นขึ้นหรือใช้เวลาอยู่กับครอบครัวมากขึ้น รายได้ก็เป็นสิ่งจำเป็นสำหรับความยั่งยืน

การเป็นผู้ประกอบการสามารถส่งมอบเสรีภาพที่หลากหลายตามที่สัญญาไว้ แต่ความสำเร็จนั้นต้องการความเข้าใจอย่างถ่องแท้เกี่ยวกับการเงินของธุรกิจ ซึ่งเริ่มต้นด้วยการรู้ ว่าจะวัด อะไร

ตามที่ที่ปรึกษาด้านการจัดการ Peter Drucker กล่าวว่า "สิ่งที่วัดได้จะได้รับการจัดการ" – ดังนั้นนี่คือตัวชี้วัดหลักสี่ประการของการทำกำไรของอีคอมเมิร์ซ

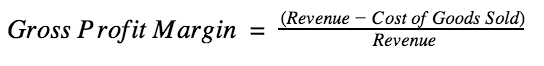

1. อัตรากำไรขั้นต้น

อัตรากำไรขั้นต้นคือ “ตัวชี้วัดทางการเงินที่ใช้ในการประเมินสุขภาพทางการเงินและรูปแบบธุรกิจของบริษัท โดยการเปิดเผยสัดส่วนของเงินที่เหลือจากรายได้หลังจากการบัญชีต้นทุนสินค้าขาย (COGS)”

อัตรากำไรขั้นต้นมีความสำคัญเนื่องจากจะช่วยให้คุณเห็นภาพรวมว่ารายได้ปัจจุบันของคุณให้บริการกับธุรกิจที่เหลือของคุณอย่างไร และไม่ว่าจะทำกำไรหรือขาดทุนก็ตาม สิ่งนี้มีผลกระทบอย่างกว้างขวางต่อตัวเลือกเชิงกลยุทธ์และยุทธวิธีของคุณสำหรับการดำเนินธุรกิจของคุณ

พิจารณา: คุณมีอัตรากำไรขั้นต้นเพียง 10% และรายได้ต่อเดือน $100,000 โดยพื้นฐานแล้วหมายความว่าคุณมีรายได้เพียง 10,000 ดอลลาร์ต่อเดือนจากการขายสินค้าของคุณ และนั่นคือก่อนที่คุณจะจ่ายค่าใช้จ่ายอื่นๆ ของคุณ (หรือจ่ายเงินเดือนให้ตัวคุณเอง)

เปรียบเทียบกับสถานการณ์ที่คุณมีอัตรากำไรขั้นต้น 50% - คุณต้องขายผลิตภัณฑ์มูลค่า 20,000 ดอลลาร์เท่านั้นเพื่อรับกำไรขั้นต้นเท่าเดิม โมเดลธุรกิจนี้ไม่ได้อาศัยยอดขายปริมาณมากเท่าเดิมเพื่อสร้างผลกำไร คุณอาจพบว่าต้องใช้เวลาน้อยลงและค่าใช้จ่ายอื่น ๆ ในการดำเนินธุรกิจ 20,000 ดอลลาร์น้อยกว่าธุรกิจ 100,000 ดอลลาร์

สิ่งนี้แสดงให้เห็นด้วยว่าการหมกมุ่นอยู่กับรายได้ แทนที่จะเป็นการทำกำไร อาจส่งผลเสียต่อธุรกิจของคุณได้อย่างไร ฉันไม่ปฏิเสธว่ารู้สึกดีที่ได้บอกเพื่อนว่าคุณมีธุรกิจ 6 หลัก 7 หรือ 8 หลักตามรายได้ แต่บางทีคุณอาจกำลังทำงาน 80 ชั่วโมงต่อสัปดาห์เพื่อบรรลุเป้าหมายนั้น และมันก็ไม่ได้กำไรหรือจ่ายเงินเดือนตามมูลค่าตลาดให้คุณด้วยซ้ำ

การหมกมุ่นอยู่กับรายได้ แทนที่จะเป็นการทำกำไร อาจส่งผลเสียต่อธุรกิจของคุณ

ต่อไปนี้คือเคล็ดลับบางประการในการปรับปรุงความเข้าใจและภาพรวมของอัตรากำไรขั้นต้นของคุณ:

- ลงทุนในการติดตามสินค้าคงคลังของคุณ ต้นทุนสินค้าคงคลังของคุณเป็นตัวขับเคลื่อนหลักของ COGS ซึ่งเป็นสิ่งที่คุณใช้ในการคำนวณอัตรากำไรขั้นต้นของคุณ หากคุณไม่มีข้อมูลที่เชื่อถือได้เกี่ยวกับต้นทุนสินค้าคงคลังและความสัมพันธ์กับการขายของคุณ แสดงว่าคุณกำลังเริ่มต้นด้วยพื้นฐานที่ไม่เสถียร

- ละเอียดที่สุดเท่าที่จะทำได้ ค้นหาต้นทุนผันแปรทั้งหมดที่เกี่ยวข้องโดยตรงกับการขายและรวมไว้ในการคำนวณของคุณ หากเป็นไปได้ ให้รวมค่าขนส่ง การนำเข้า และต้นทุนการผลิตทั้งหมดของคุณ รวมทั้งค่าใช้จ่ายต่างๆ เช่น บรรจุภัณฑ์และการจัดส่ง ยิ่งคุณคำนวณ COGS ได้แม่นยำมากเท่าไร คุณก็จะได้รับข้อมูลเชิงลึกมากขึ้นเท่านั้น

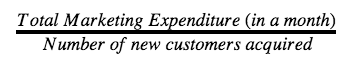

2. ต้นทุนการได้มาซึ่งลูกค้า (CAC)

ต้นทุนการได้มาซึ่งลูกค้าของคุณคือจำนวนเงินโดยเฉลี่ยที่คุณใช้เพื่อให้ได้ลูกค้าใหม่ (กล่าวคือ ดึงดูดพวกเขาและชักชวนให้พวกเขาทำการซื้อจากคุณ)

นี่เป็นวิธีที่ง่ายที่สุดในการคำนวณ CAC ของคุณ:

เช่นเดียวกับการคำนวณอัตรากำไรขั้นต้น การคำนวณ CAC ของคุณหมายถึงการกลั่นกรองค่าใช้จ่ายของคุณและค้นหาทั้งหมดที่เกี่ยวข้องกับการตลาด ต่อไปนี้คือค่าใช้จ่ายทั่วไปบางส่วนที่ธุรกิจอีคอมเมิร์ซส่วนใหญ่ต้องเผชิญ:

- จ่ายค่าโฆษณาบนโฆษณา Facebook หรือ Google Adwords พร้อมกับค่าโฆษณาออฟไลน์

- ซอฟต์แวร์ เช่น โซลูชันการตลาดผ่านอีเมลและเครื่องมือจับภาพป๊อปอัป / ลูกค้าเป้าหมาย หากเกี่ยวข้องกับการระบุและดึงดูดลูกค้าใหม่ ให้รวมค่าใช้จ่ายไว้ที่นี่

- สมาชิก Geam ที่เกี่ยวข้องกับการตลาดโดยเฉพาะ — คุณสามารถจัดสรรเงินเดือนเต็มหรือบางส่วนตามระยะเวลาที่พวกเขาใช้ไปกับการตลาดเมื่อคำนวณ CAC ของคุณ

สมมติว่าค่าใช้จ่ายการตลาดทั้งหมดของคุณคือ $5,000 สำหรับเดือนนี้ และคุณได้ลูกค้าใหม่ 500 รายด้วยการใช้จ่ายนั้น นั่นหมายความว่า CAC ของคุณคือ $10

ตอนนี้ เรามาขยายเรื่องนี้โดยรวมเมตริกอื่นๆ ของคุณบ้าง สมมติว่ามูลค่าการสั่งซื้อเฉลี่ย (AOV) ของคุณคือ $100 และอัตรากำไรขั้นต้นของคุณคือ 20% ซึ่งหมายความว่าลูกค้าใหม่โดยเฉลี่ยของคุณมีมูลค่า $20 สำหรับคุณ ในสถานการณ์สมมตินี้ — ตาม CAC ที่ 10 ดอลลาร์ — คุณกำลังได้ลูกค้าใหม่ด้วยวิธีที่ทำกำไรได้ และคุณมีรากฐานที่มั่นคงในการกระตุ้นให้พวกเขาซื้อซ้ำเมื่อเวลาผ่านไป (ซึ่งจะเพิ่มมูลค่าตลอดอายุการใช้งานและความสามารถในการทำกำไรให้กับคุณ)

บ่อยครั้ง ธุรกิจพบว่า CAC ของตนอยู่เหนือการควบคุมและเกินอัตรากำไรขั้นต้น เป็นไปได้ที่จะใช้กลยุทธ์การสูญเสียผู้นำในระยะสั้นและสำหรับผลิตภัณฑ์บางอย่าง แต่การขายผลิตภัณฑ์ของคุณโดยขาดทุนเป็นระยะเวลานานอาจทำให้ธุรกิจของคุณตกอยู่ในความเสี่ยง

นี่คือสิ่งที่เกิดขึ้นกับ Bento ซึ่งเป็นสตาร์ทอัพด้านอาหารตามสั่งที่มีรายได้เติบโตอย่างรวดเร็ว แต่ยิ่งมีรายได้เพิ่มขึ้น พวกเขาก็ยิ่งสูญเสียเงินมากขึ้นเท่านั้น แทนที่จะเติบโตแข็งแกร่งขึ้น ธุรกิจของพวกเขาหันไปทางหน้าผาด้วยความเร็วที่ทะลุขีดจำกัด เพราะพวกเขาไม่มีอัตรากำไรขั้นต้นหรือ CAC ที่โทรเข้ามา

เมื่อคุณมีความคิดที่ดีว่า CAC ของคุณมีหน้าตาเป็นอย่างไรโดยเฉลี่ยแล้ว มีสองวิธีในการขยายการตรวจสอบและข้อมูลเชิงลึกเพิ่มเติม:

- คำนวณ CAC ของคุณตามช่องทางการตลาด/การได้มา การเปรียบเทียบนี้แสดงให้เห็นว่าคุณพบลูกค้าที่ผ่านการรับรองจากที่ใด ซึ่งสามารถช่วยให้คุณจัดลำดับความสำคัญว่าคุณจะจ่ายเงินทางการตลาดไปที่ใด ในการทำเช่นนี้ ให้แยกรายจ่ายทั้งหมดออก แล้วลูกค้าที่คุณได้รับสามารถคำนวณ CAC ของคุณสำหรับแต่ละช่องทางการตลาดได้ สมมติว่าคุณทำอย่างนั้นสำหรับโฆษณา Facebook และ Google Adwords และพิจารณาว่า CAC ของพวกเขามีมูลค่า $5 และ $20 ตามลำดับ อาจเป็นการเหมาะสมที่จะหยุด Google Adwords ที่มีราคาแพงกว่าและลงทุนมากขึ้นในแคมเปญโฆษณาบน Facebook

- ทำสิ่งที่คล้ายคลึงกันสำหรับผลิตภัณฑ์เฉพาะหรือคอลเล็กชันผลิตภัณฑ์ สิ่งนี้น่าสนใจเป็นพิเศษหากผลิตภัณฑ์ของคุณมีอัตรากำไรขั้นต้นที่หลากหลาย เนื่องจากคุณอาจตัดสินใจว่าคุณสามารถใช้จ่ายมากขึ้นเพื่อซื้อผลิตภัณฑ์ที่มีมูลค่าสูงกว่าหรือผลิตภัณฑ์ที่มีมูลค่าสูงกว่าลูกค้าซึ่งมีอัตรากำไรที่สูงมาก การคำนวณนี้ยังช่วยเมื่อใช้กลยุทธ์การสูญเสียผู้นำ ซึ่งจริง ๆ แล้วคุณขาดทุนจากการขายผลิตภัณฑ์บางอย่างเพื่อหลอกล่อลูกค้าให้เข้ามาแล้วขายต่อในผลิตภัณฑ์ที่มีอัตรากำไรที่ดีขึ้น

3. กลยุทธ์การลดราคาของคุณ

อัตรากำไรขั้นต้นและ CAC เป็นส่วนประกอบสำคัญสำหรับการสร้างกลยุทธ์การลดราคาที่ดี บ่อยครั้ง ฉันเห็นธุรกิจอีคอมเมิร์ซที่มีกลยุทธ์การลดราคาที่ก้าวร้าวและสำคัญ — แต่ไม่มีการมองเห็นว่าสิ่งนี้เกี่ยวข้องกับกำไรขั้นต้นและ CAC อย่างไร

พิจารณาสถานการณ์นี้:

- คุณมีมูลค่าการสั่งซื้อเฉลี่ย (AOV) ที่ $100

- อัตรากำไรขั้นต้น 30% ทำให้คุณมีกำไรขั้นต้น 30 ดอลลาร์สำหรับคำสั่งซื้อโดยเฉลี่ย

- CAC ของคุณอยู่ที่ประมาณ $15 ซึ่งหมายความว่าคุณมีรายได้ $15 ต่อคำสั่งซื้อ $100 (หรือประมาณ 15%)

หากส่วนลดเกิน 15% ธุรกิจนี้น่าจะขาดทุนจากการขายนั้น

การขาดทุนจากการขายบางอย่างอาจไม่ใช่ปัญหา เมื่อคุณทำเป็นกลยุทธ์การสูญเสียผู้นำ มันจะมีประโยชน์มาก แต่คุณสามารถรู้ได้ว่าคุณอยู่ในพื้นที่ปลอดภัย ถ้าคุณเข้าใจว่ากลยุทธ์ส่วนลดของคุณมีลักษณะอย่างไรเมื่อเทียบกับอัตรากำไรขั้นต้นและ CAC

เพื่อช่วยให้คุณประเมินสิ่งนี้ได้ดีขึ้น มีสองสิ่งที่คุณทำได้:

- ดูจำนวนส่วนลดสูงสุดหรือเปอร์เซ็นต์ของคุณและพิจารณาว่าเกี่ยวข้องกับอัตรากำไรขั้นต้นและ CAC ของคุณอย่างไร ในตัวอย่างข้างต้น เกณฑ์ส่วนลดสูงสุดควรอยู่ที่ประมาณ 15% แคมเปญหรือโปรโมชั่นใด ๆ ที่ต้องการส่วนลดมากกว่า 15% ที่นี่ควรได้รับการตรวจสอบและประเมินใหม่ เนื่องจากเป็นความเสี่ยงที่ใหญ่ที่สุด (ในแง่ของการสูญเสียที่ไม่ยั่งยืน)

- ทำความเข้าใจส่วนลดของคุณในแง่ของเปอร์เซ็นต์ ส่วนลดคงที่ (เช่น ส่วนลด $20) อาจเหมาะสมกว่าส่วนลดเป็นเปอร์เซ็นต์ ทั้งนี้ขึ้นอยู่กับแคมเปญที่คุณใช้งานอยู่ เมื่อใช้ส่วนลดในจำนวนคงที่ คุณควรกำหนดเปอร์เซ็นต์ของ AOV ที่จะเป็น ดังนั้นหาก AOV ของคุณคือ $100 ดังนั้น $20 OFF จะเป็นส่วนลดที่ได้ผล 20% ในตัวอย่างข้างต้น ค่านั้นเกินเกณฑ์ 15% อย่างมีประสิทธิภาพ ซึ่งควรกระตุ้นให้พิจารณาแคมเปญที่คุณวางแผนจะใช้งานอย่างละเอียดยิ่งขึ้น

คุณอยู่ในพื้นที่ปลอดภัยหากคุณเข้าใจว่ากลยุทธ์ส่วนลดของคุณมีลักษณะอย่างไรเมื่อเทียบกับอัตรากำไรขั้นต้นและ CAC

4. กระแสเงินสดอิสระ

ธุรกิจจำนวนมากตายเพราะไม่มีเงินสด แม้แต่ธุรกิจที่แสดงกำไรทางบัญชี

ตัวชี้วัดทั้งหมดข้างต้นส่งผลต่อความสามารถในการทำกำไรทางการเงินของคุณ: หากคุณตรวจสอบและปรับปรุงสิ่งเหล่านี้เมื่อเวลาผ่านไป คุณควรเห็นความสามารถในการทำกำไรของคุณเติบโตอย่างดี แต่สำหรับการวิเคราะห์แบบองค์รวมและครบถ้วน คุณยังคงควรชั่งน้ำหนักการเติบโตของผลกำไรเทียบกับความพร้อมของเงินสดในธุรกิจของคุณ

ขั้นแรก มาดูคำจำกัดความของกระแสเงินสดอิสระก่อน:

“ กระแสเงินสดอิสระคือเงินสดที่บริษัทผลิตขึ้นจากการดำเนินงาน ซึ่งหักด้วยต้นทุนในสินทรัพย์ กล่าวอีกนัยหนึ่ง กระแสเงินสดอิสระหรือ FCF คือเงินสดที่เหลืออยู่หลังจากที่บริษัทชำระค่าใช้จ่ายในการดำเนินงานและรายจ่าย ฝ่ายทุน”

มีสถานการณ์ทั่วไปที่กระแสเงินสดอิสระขัดขวางธุรกิจ: ผู้ประมวลผลการชำระเงินส่วนใหญ่ใช้กำหนดการชำระเงินสำหรับการชำระเงินที่คุณดำเนินการ ดังนั้น แม้ว่าคุณจะมียอดขายและการชำระเงินจำนวน $1,000 ที่ดำเนินการในวันนี้ ผู้ประมวลผลการชำระเงินของคุณอาจโอนเงินเหล่านั้นให้คุณภายในเวลา 7 หรือ 14 วันเท่านั้น ผู้ประมวลผลการชำระเงินของคุณเป็นลูกหนี้ของคุณในเรื่องนี้

เมื่อคุณสั่งซื้อสต็อคใหม่จากซัพพลายเออร์ของคุณ พวกเขาคาดหวังการชำระเงินก่อนที่จะส่งมอบสต็อคนั้น ในการทำให้สิ่งนี้เกิดขึ้น คุณต้องมีเงินสดสำรอง หากคุณไม่สามารถชำระค่าหุ้นนั้นได้ คุณอาจสูญเสียยอดขายที่จะเกิดขึ้นเนื่องจากคุณไม่มีสินค้าคงคลัง

นี่คือเหตุผลสำคัญที่ต้องทำความเข้าใจว่ากระแสเงินสดเข้าและออกจากธุรกิจของคุณเป็นจำนวนเท่าใดในแต่ละเดือน จากนั้นคุณสามารถวางแผนตามนั้นและสำรองเงินสดในระดับที่เหมาะสมไว้สำหรับค่าใช้จ่ายที่ไม่คาดคิด การทำเช่นนี้จะช่วยให้คุณรักษาระดับมาร์จิ้นที่ปลอดภัยทั้งสองไว้สำหรับสถานการณ์ฉุกเฉิน แต่ยังช่วยให้แน่ใจว่าคุณมีเงินทุนพร้อมสำหรับการลงทุนซ้ำเพื่อการเติบโตของคุณ

ก้าวแรกสู่อิสรภาพทางการเงิน

เป็นการยากที่จะสร้างธุรกิจที่ประสบความสำเร็จโดยไม่เข้าใจเมตริกเหล่านี้จริงๆ การเริ่มต้นควรทำให้การติดตามและติดตามดีขึ้นเสมอ หากคุณไม่มีข้อมูลเชิงลึกเกี่ยวกับเมตริกเหล่านี้ และคุณเพิ่งเริ่มติดตามเมตริกเหล่านี้ ตัวเลขสัมบูรณ์มีความสำคัญน้อยกว่า สิ่งที่สำคัญกว่านั้นคือคุณได้เริ่มกระบวนการแล้ว ซึ่งจะช่วยให้คุณทำการปรับปรุงได้ตลอดเวลา

นอกเหนือจากการรายงานที่ดีขึ้นแล้ว ฉันหวังว่าฉันจะได้หว่านเมล็ดพันธุ์ที่เป็นไปได้ที่จะสร้างธุรกิจของคุณที่จะช่วยให้คุณมีอิสระมากขึ้น ตรงกันข้ามกับสัญชาตญาณ การทำตามขั้นตอนเช่นการแก้ไขกลยุทธ์ส่วนลดของคุณ และลดรายได้ของคุณในกระบวนการ อาจเป็นวิธีที่คุณจะได้รับผลกำไรมากขึ้น (และทำงานน้อยลง!)

ตัวชี้วัดหลักสี่ตัวนี้จะทำให้คุณมีทางเลือกมากขึ้นในการใช้ประโยชน์และปรับแต่งสิ่งต่าง ๆ ในธุรกิจของคุณเพื่อให้เป็นไปตามวัตถุประสงค์ในท้ายที่สุด: บรรลุเป้าหมายที่คุณตั้งไว้สำหรับตัวคุณเอง