การเปลี่ยนแปลงธุรกิจ ภาษีมูลค่าเพิ่ม และภาษีขายสำหรับปี 2022

เผยแพร่แล้ว: 2022-03-26ด้วยอีคอมเมิร์ซที่เฟื่องฟู การช้อปปิ้งแบบไร้พรมแดนเพิ่มขึ้น และวิธีซื้อและประเภทสินค้าที่จะขายที่หลากหลาย รัฐบาลเริ่มรู้สึกว่าถูกละเลยเมื่อต้องเก็บภาษีจากธุรกรรม ในช่วงไม่กี่ปีที่ผ่านมา หน่วยงานทั่วโลกได้ปรับปรุงกฎหมายเพื่อสะท้อนเศรษฐกิจดิจิทัล

ด้วยเหตุนี้ การรับมือกับภาระภาษีจึงยากขึ้นสำหรับผู้ค้า ในปี 2022 การเปลี่ยนแปลงครั้งใหญ่กำลังมีผลบังคับใช้ และอาจส่งผลกระทบต่อวิธีการดำเนินงานของคุณ ทั้งนี้ขึ้นอยู่กับประเทศหรือประเทศที่คุณดำเนินการและอาศัยอยู่

และสำหรับธุรกิจในสหรัฐฯ การข้ามพรมแดนก็ไม่ต่างจากการข้ามพรมแดนประเทศมากนัก ในความเป็นจริง ในหลาย ๆ ด้าน อาจมีความซับซ้อนมากกว่าตัวอย่างเช่น ธุรกิจในประเทศในสหภาพยุโรปหนึ่งที่ขายให้กับผู้บริโภคในประเทศอื่น ๆ ในสหภาพยุโรป

ตามที่เพื่อนๆ ของเราที่ Avalara ได้แสดงไว้ในคำแนะนำเกี่ยวกับการเปลี่ยนแปลงภาษีในปี 2022 มีหลายสิ่งให้กล่าวถึงในหัวข้อนี้

เพื่อให้ง่ายขึ้นสำหรับตอนนี้ เราจะให้ภาพรวมคร่าวๆ เกี่ยวกับ การเปลี่ยนแปลงภาษีที่จะเกิดขึ้น 8 ประการสำหรับธุรกิจในสหรัฐอเมริกา สหราชอาณาจักร สหภาพยุโรป และประเทศและภูมิภาคอื่นๆ อีกมากมาย ความกังวลสองสามข้อแรกส่วนใหญ่เป็นเรื่องของสหรัฐฯ และส่วนที่เหลือเกี่ยวข้องกับประเทศอื่นๆ

1. กฎหมายของ Nexus — ที่ตั้งธุรกิจของคุณ

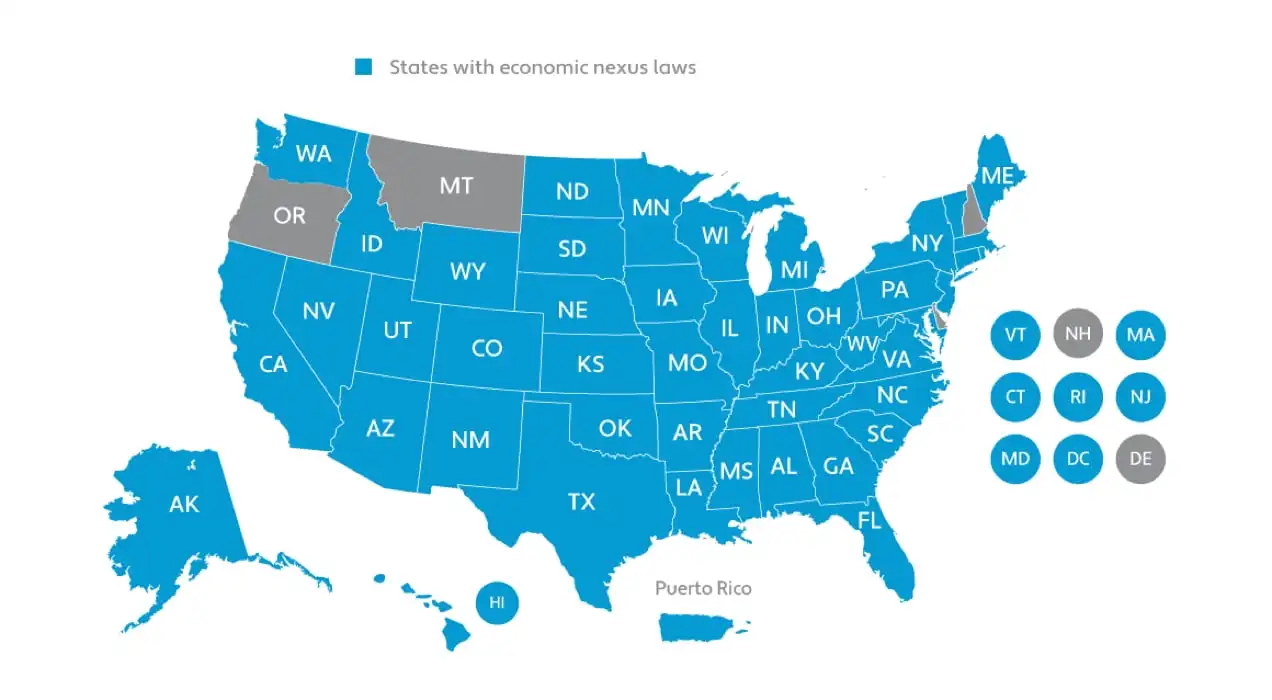

สำหรับธุรกิจในสหรัฐอเมริกา คุณต้องจ่ายภาษีการขายสำหรับการขายให้กับลูกค้าในรัฐที่คุณมีสิ่งที่เรียกว่า Nexus อีกครั้งนี้เคยเป็นเรื่องง่าย คุณมี Nexus ในสถานะที่เป็นที่ตั้งของสำนักงาน คลังสินค้า หรือสถานะที่จับต้องได้อื่นๆ ของคุณ แต่ตอนนี้ ด้วยพนักงานจำนวนมากที่ทำงานจากระยะไกล หลายรัฐอ้างว่าธุรกิจของคุณมีจุดเชื่อมต่อหากคุณมีพนักงานที่อาศัยอยู่ภายในอาณาเขตของตน

นั่นหมายความว่าคุณสามารถมีสถานะอยู่ในหลายสถานะได้แม้ว่าการดำเนินการทั้งหมดของคุณจะรวมอยู่ในที่เดียว นอกจากนี้ นอกเหนือจากการมีอยู่จริงแล้ว รัฐอาจพิจารณาว่าคุณมี Nexus ภายใต้เขตอำนาจศาลของพวกเขา หากคุณขายเกินจำนวนดอลลาร์หรือทำธุรกรรมมากกว่าจำนวนเฉพาะกับลูกค้าในรัฐของตน

ความซับซ้อนคือความจริงที่ว่าผลิตภัณฑ์บางอย่างได้รับการยกเว้นภาษีการขายและกฎเหล่านั้นอาจแตกต่างกันในแต่ละรัฐ

นอกจากนี้ หลังจากการตัดสินของศาล South Dakota vs Wayfair 2018 รัฐสามารถเก็บภาษีการขายนอกรัฐสำหรับผลิตภัณฑ์ที่ซื้อภายในรัฐของตนได้ สิ่งนี้ทำขึ้นเพื่อให้ธุรกิจอิฐและปูนสามารถแข่งขันกับธุรกิจออนไลน์ในระดับที่มากขึ้น แต่การขนส่งของมันอาจกลายเป็นฝันร้ายได้

สิ่งนี้ซับซ้อนยิ่งขึ้นในบางรัฐซึ่งเคาน์ตีต่าง ๆ เรียกเก็บอัตราภาษีขายที่แตกต่างกัน

สำหรับธุรกิจออนไลน์ คุณต้องค้นหาแต่ละรัฐ — และอาจเป็นเขต — ที่ถือว่าคุณมีสถานะทางกายภาพหรือทางเศรษฐกิจที่นั่น แล้วคำนวณภาษีการขายที่คุณค้างชำระ

อ่านเพิ่มเติมเกี่ยวกับการเปลี่ยนแปลงภาษีขาย

2. การเปลี่ยนแปลงของอัตราภาษีขาย ขอบเขต และกฎเกณฑ์

การหาสิ่งที่คุณเป็นหนี้ในแต่ละรัฐอาจเป็นเรื่องยากพอ แต่ถ้าสิ่งต่าง ๆ เปลี่ยนไปล่ะ?

รัฐบาลกำลังอัปเดตอัตราภาษีขายเป็นประจำ สินค้าบางรายการที่เคยเก็บภาษีได้รับการยกเว้นในบางสถานที่ เช่น ผ้าอ้อมสำเร็จรูปและผลิตภัณฑ์เพื่อสุขอนามัยของผู้หญิง รายการอื่นๆ ที่ไม่เคยเก็บภาษีมาก่อน เช่น ถุงพลาสติกแบบใช้ครั้งเดียวทิ้ง

จากนั้นจะมีการเปลี่ยนแปลงอัตราชั่วคราว เช่น วันหยุดภาษีการขาย หรือการยกเว้นภาษีที่อาจเกิดขึ้นในช่วงการระบาดของ COVID-19 ลูกค้าชอบพวกเขา แต่พวกเขาทำให้การบัญชีภาษีที่เหมาะสมสำหรับธุรกิจเป็นเรื่องยากมาก

นอกจากการเปลี่ยนแปลงอัตราภาษีแล้ว คุณต้องตระหนักถึงขอบเขตระหว่างเขตอำนาจศาลด้านภาษีด้วย บางเมืองคร่อมสองรัฐ หลายเมืองคร่อมสองมณฑล บางครั้งบ้านฝั่งตรงข้ามมีอัตราภาษีขายที่แตกต่างกัน และบางครั้งขอบเขตเหล่านี้ก็เปลี่ยนไป

ดูข้อมูลเพิ่มเติมเกี่ยวกับการเปลี่ยนแปลงภาษีอุตสาหกรรมเหล่านี้และอื่นๆ ในปี 2022

3. ลูกค้าซื้อที่ไหนและชำระเงินอย่างไร

จะเกิดอะไรขึ้นหากลูกค้าซื้อของออนไลน์แต่ได้รับสินค้าไปรับที่ร้านและที่อยู่อาศัยของพวกเขาอยู่คนละเขตภาษีกับธุรกิจ สิ่งนี้เรียกว่าซื้อออนไลน์ รับสินค้าในร้านค้า (BOPIS) ภาษีการขายออนไลน์อาจแตกต่างไปจากสถานที่ที่มีการจัดส่งการซื้อ

คุณจะต้องมีวิธีติดตามสิ่งนี้สำหรับการซื้อของลูกค้าแต่ละราย เพื่อให้คุณแน่ใจว่าได้ส่งภาษีที่ถูกต้องไปยังประเทศ เมือง เคาน์ตี หรือรัฐที่ถูกต้อง

สำหรับสถานการณ์เช่น Buy Now Pay Later (BNPL) คุณต้องตัดสินใจบางประการเกี่ยวกับภาษีการขาย

ตัวอย่างเช่น คุณควรเก็บภาษีการขายสำหรับมูลค่าการซื้อเต็มจำนวนล่วงหน้า หรือกระจายออกไปในการชำระเงินแต่ละครั้ง การชำระล่วงหน้าหมายความว่าลูกค้าไม่ได้ผ่อนชำระจริงเท่ากัน หากคุณกระจายออกไป จะเกิดอะไรขึ้นหากอัตราภาษีขายเปลี่ยนแปลงก่อนที่จะชำระเงินทั้งหมด คุณจำเป็นต้องรวบรวมจำนวนเงินใหม่สำหรับการชำระเงินที่เหลือหรือไม่? แล้วค่าธรรมเนียม BNPL จากผู้ให้บริการล่ะ? และจะเกิดอะไรขึ้นหากพวกเขาคืนสินค้าก่อนที่จะชำระเงินทั้งหมด แต่คุณได้ส่งภาษีของคุณไปยังรัฐบาลแล้ว?

ทุกประเทศ รัฐ และเทศมณฑลอาจจัดการกับสถานการณ์เหล่านี้แตกต่างกัน

4. การจัดหาภาษีขาย

วิธีการจัดหามีสามประเภทที่ใช้โดยรัฐของสหรัฐอเมริกาในการพิจารณาว่าใครเป็นผู้จ่ายภาษีการขาย:

- การจัดหาปลายทาง: ตามสถานที่ตั้งของผู้ซื้อ

- แหล่งที่มาของแหล่งที่มา: ตามสถานที่ตั้งของผู้ขาย

- การจัดหาแบบผสม: การผสมผสานของทั้งสองอย่าง

ก่อนอินเทอร์เน็ตและอีคอมเมิร์ซ สถานที่ส่วนใหญ่ใช้แหล่งที่มาของแหล่งที่มา เพราะมันง่ายที่สุดและสมเหตุสมผลที่สุด แต่ตอนนี้ ด้วยการค้าระหว่างรัฐและการค้าระหว่างประเทศจำนวนมาก เส้นสายได้ไม่ชัดเจนและมีรายได้จากภาษีจำนวนมากที่ไม่ได้ถูกเก็บจากการซื้อทางออนไลน์

ด้วยเหตุผลนี้ หลายรัฐจึงเปลี่ยนไปใช้การจัดหาปลายทาง ซึ่งหมายความว่าคุณจะต้องจ่ายภาษีตามสถานที่ตั้งของผู้ซื้อ แม้แต่สำหรับธุรกิจขนาดเล็ก หากคุณขายสินค้าทั่วประเทศในสหรัฐอเมริกา คุณอาจต้องติดตามการซื้อของลูกค้าใน 50 รัฐ

5. การตรวจสอบธุรกรรมการขายทางธุรกิจแบบดิจิทัล

ทั่วทั้งยุโรปและละตินอเมริกา และส่วนอื่นๆ ของโลก ประเทศต่างๆ กำลังพัฒนาวิธีการตรวจสอบธุรกรรมทางธุรกิจทั้งหมด เพื่อให้สามารถเก็บภาษีการขายและภาษีมูลค่าเพิ่มได้อย่างเหมาะสม

อีกครั้ง ด้วยการค้าระหว่างประเทศจำนวนมากภายในสหภาพยุโรป ระหว่างสหภาพยุโรปและสหราชอาณาจักร ระหว่างยุโรปและเกาหลีใต้และประเทศในเอเชียอื่น ๆ รวมถึงแคนาดาและละตินอเมริกา การออกใบแจ้งหนี้อิเล็กทรอนิกส์รูปแบบต่างๆ จึงกลายเป็นบรรทัดฐานอย่างรวดเร็ว

83 ประเทศมีกฎหมายการออกใบแจ้งหนี้อิเล็กทรอนิกส์หรือการรายงานบางประเภทอยู่แล้ว และอีกหลายๆ ประเทศกำลังดำเนินการแก้ไข ประเภทของการตรวจสอบธุรกรรมดิจิทัล ได้แก่ :

- การรายงานตามเวลาจริง: การรายงานธุรกรรมตามที่เกิดขึ้น

- ไฟล์ตรวจสอบมาตรฐานสำหรับภาษี (SAF-T): ทำให้เจ้าหน้าที่รวบรวมข้อมูลภาษีได้ง่าย

- การออกใบแจ้งหนี้อิเล็กทรอนิกส์: รัฐบาลอนุมัติใบแจ้งหนี้แต่ละใบก่อนที่ลูกค้าจะเห็น

- ข้อกำหนดการออกใบแจ้งหนี้สี่วัน: ไม่เข้มงวดเท่าเรียลไทม์ แต่มีแนวคิดเดียวกัน

ระบบทั้งหมดนี้มีจุดมุ่งหมายเพื่อให้การปฏิบัติตามข้อกำหนดง่ายขึ้น รวมทั้งลดข้อผิดพลาดและหลีกเลี่ยงการเสียภาษีให้น้อยที่สุด พวกเขายังทำให้การตรวจสอบง่ายขึ้นและเร็วขึ้น

เรียนรู้เพิ่มเติมเกี่ยวกับวิธีที่ประเทศต่างๆ ใช้การออกใบแจ้งหนี้อิเล็กทรอนิกส์สำหรับการตรวจสอบภาษีการขาย

ดังนั้น หากธุรกิจของคุณทำการค้าระหว่างประเทศ คุณจะต้องปฏิบัติตามระบบการรายงานภาษีและการออกใบแจ้งหนี้ของแต่ละประเทศ

Brexit เป็นตัวอย่างที่ดีของการทำงาน

สหราชอาณาจักรกำลังใช้โปรแกรมที่เรียกว่า Making Tax Digital ซึ่งจะนำไปใช้กับธุรกิจต่างๆ ในสหราชอาณาจักรรวมถึงธุรกิจที่ขายให้กับโปรแกรมดังกล่าว เช่น ธุรกิจอื่นๆ ในสหภาพยุโรป ระบบใหม่นี้ยังใช้กับธุรกิจอิสระและเจ้าของบ้านในสหราชอาณาจักร

และธุรกิจในสหภาพยุโรปที่ขายให้กับผู้คนในสหราชอาณาจักรจะต้องเก็บภาษีมูลค่าเพิ่ม สำหรับการซื้อที่มีขนาดเล็กกว่า 150 ยูโร ธุรกิจจะใช้ Import One-Stop Shop (IOSS) ซึ่งเป็นพอร์ทัลการลงทะเบียนทางอิเล็กทรอนิกส์ที่ช่วยให้ปฏิบัติตามข้อกำหนดด้านภาษีมูลค่าเพิ่มได้ง่ายขึ้น

สำหรับธุรกิจเดียวกันในสหภาพยุโรปที่ขายให้กับประเทศอื่นๆ ภายในสหภาพยุโรป พวกเขาจะใช้ระบบ One-Stop Shop (OSS) ซึ่งคล้ายกับ IOSS แต่สำหรับการค้าภายในสหภาพยุโรปเท่านั้น

การเข้าถึงและทำงานกับระบบเหล่านี้จะทำให้ธุรกิจต้องจ่ายเงินล่วงหน้า แต่จะช่วยให้ทำธุรกิจกับผู้บริโภคในหลายประเทศของสหภาพยุโรปได้ง่ายขึ้น

สหรัฐฯ ยังไม่ได้นำระบบการออกใบแจ้งหนี้หรือการรายงานทางอิเล็กทรอนิกส์มาใช้

6. ระบบความสามัคคี

Harmonized System เริ่มต้นขึ้นในปี 1988 แต่ด้วยการค้าดิจิทัลจำนวนมากในปัจจุบัน ระบบนี้จึงกลายเป็นส่วนสำคัญของกิจกรรมทางธุรกิจระหว่างประเทศ

Harmonized System เป็นวิธีการสำหรับเข้ารหัสและติดตามผลิตภัณฑ์ในทุกอุตสาหกรรมทุกครั้งที่ข้ามพรมแดนระหว่างประเทศ ซึ่งจะทำให้ง่ายต่อการตรวจสอบปริมาณการขายข้ามพรมแดน เพื่อให้สามารถเก็บภาษีมูลค่าเพิ่มและภาษีขายสำหรับสินค้าและบริการได้อย่างแม่นยำ

รหัสจะได้รับการอัปเดตทุก ๆ ห้าปี และในปี 2022 ฉบับที่เจ็ดจะออกวางจำหน่าย

การใช้รหัส HS อาจซับซ้อนได้อย่างรวดเร็ว เนื่องจากไม่ใช่ทุกประเทศที่จะอัปเดตรหัสของตนในทันที บางคนใช้เวลาหลายปี นั่นหมายความว่า คุณอาจขายสินค้าเดียวกันในสองประเทศที่แตกต่างกัน และจะต้องใช้รหัสสองรหัสที่ต่างกัน

จะเกิดอะไรขึ้นหากสินค้าถูกจัดประเภทผิดด้วยรหัสที่ไม่ถูกต้อง? อาจเก็บภาษีในอัตราที่ไม่ถูกต้อง และนำไปสู่ค่าปรับและความล่าช้า ปัญหาที่ชายแดน และทำให้ลูกค้าไม่พอใจ อ่านเพิ่มเติมเกี่ยวกับ Harmonized System และประเด็นด้านภาษีทั่วโลกที่เกี่ยวข้อง

7. ขจัดข้อกำหนดการจัดเก็บภาษีขั้นต่ำ

โดยเฉพาะอย่างยิ่งในสหราชอาณาจักรและประเทศในสหภาพยุโรป ข้อกำหนดขั้นต่ำก่อนหน้านี้สำหรับการใช้ภาษีมูลค่าเพิ่มเริ่มจะหายไป

สำหรับการนำเข้าที่เข้ามาในอังกฤษ จะต้องมีขนาดการสั่งซื้อขั้นต่ำ 135 ปอนด์ก่อนที่จะใช้ภาษีมูลค่าเพิ่ม นั่นคือทางออก เช่นเดียวกับสินค้าฝากขายที่มีมูลค่าต่ำซึ่งเคยมีไว้สำหรับสินค้าที่ราคาต่ำกว่า 15 ปอนด์ ตอนนี้ต้องเก็บภาษีมูลค่าเพิ่มสำหรับทั้งสองรายการ ณ จุดขายกับลูกค้าขณะชำระเงิน

ขณะนี้ไม่มีการเปลี่ยนแปลงนโยบายสำหรับจำนวนเงินที่สูงกว่าเกณฑ์นั้น

สำหรับการนำเข้าที่เข้ามาในสหภาพยุโรป ขั้นต่ำที่คล้ายกันคือ 150 ยูโรเคยมีผลบังคับใช้ และนั่นก็จะหายไปเช่นกัน ผู้ใช้ IOSS จะต้องเก็บภาษีมูลค่าเพิ่ม ณ จุดขายสำหรับการซื้อทั้งหมดที่ต่ำกว่าจำนวนนั้น

และอีกหลายประเทศ รวมทั้งแคนาดา อินเดีย มาเลเซีย และจีน กำลังดำเนินการปฏิรูปภาษีในลักษณะเดียวกัน

8. ปัญหาด้านภาษีอื่น ๆ สำหรับปี 2565 และปีต่อ ๆ ไป

ปัญหาอุปทาน

ปัญหาการขาดแคลนแรงงานและอุปทานอาจส่งผลกระทบต่อสถานการณ์ทางภาษีของคุณ

ตัวอย่างเช่น มีการซื้อผลิตภัณฑ์จำนวนมากแล้วส่งคืน คุณจะจัดการกับภาษีที่เก็บได้อย่างไร คุณต้องแก้ไขการคืนภาษีสำหรับภาษีที่นำส่งแล้วหรือไม่?

ตลาดออนไลน์

หากคุณขายสินค้าผ่านตลาดออนไลน์หลายสิบแห่งเช่น Amazon หรือ Wayfair บางรัฐและบางประเทศกำลังเก็บภาษีจากพวกเขา ค่าใช้จ่ายที่พวกเขาอาจส่งต่อหรือไม่อาจส่งต่อถึงคุณ รัฐอื่น ๆ ปล่อยให้ผู้ขายประเภทนี้ได้รับการยกเว้น

ประเภทสินค้าที่ไม่ธรรมดา

หลายประเทศที่เคยเก็บภาษีบริการรถเช่าและแท็กซี่ก็พยายามเก็บภาษีบริการแชร์รถด้วยเช่นกัน

หากคุณขายหลักสูตรออนไลน์ หลักสูตรเหล่านี้อาจต้องเสียภาษีด้วย แต่มีหลายวิธีที่หลักสูตรอาจแตกต่างกัน บางหลักสูตรเป็นแบบสด ในขณะที่บางหลักสูตรมีการบันทึกไว้ล่วงหน้า หลักสูตรที่บันทึกไว้ล่วงหน้าเป็นเหมือนผลิตภัณฑ์ หลักสูตรอื่นๆ ต้องดาวน์โหลดเอกสารประกอบ บางส่วนส่งเอกสารทางไปรษณีย์

ประเทศและท้องถิ่นที่แตกต่างกันอาจปฏิบัติต่อสถานการณ์การฝึกอบรมและบริการการศึกษาแต่ละประเภทแตกต่างกัน

แล้วซอฟต์แวร์ล่ะ?

ขณะนี้มีประเภทผลิตภัณฑ์ซอฟต์แวร์ที่แตกต่างกันอย่างน้อย 10 ประเภท เช่น การบรรจุและการส่งมอบเหมือนผลิตภัณฑ์จริง บรรจุหีบห่อ แต่ดาวน์โหลดทางอิเล็กทรอนิกส์ ปรับแต่งเอง และอื่นๆ อีกหลายอย่าง อีกครั้ง แต่ละประเภทอาจเก็บภาษีได้แตกต่างกันไปขึ้นอยู่กับประเทศและท้องที่ที่ธุรกิจของคุณมุ่งมั่นที่จะมีอยู่ - ปัญหา Nexus ที่เปิดเวิร์มกระป๋องนี้ได้ในตอนเริ่มต้น

ต้องการความช่วยเหลือด้านภาษี?

WooCommerce ไม่ได้ให้บริการด้านภาษี และบทความนี้มีขึ้นเพื่อให้ข้อมูลและเป็นประโยชน์สำหรับธุรกิจที่พยายามทำความเข้าใจหน้าที่ปฏิบัติตามภาษีของตน

อย่างไรก็ตาม Avalara สามารถช่วยคุณด้วยซอฟต์แวร์ภาษีอัตโนมัติที่ทำให้การปฏิบัติตามง่ายขึ้นมาก สำหรับบริษัทขนาดเล็กโดยเฉพาะที่ทำธุรกิจข้ามสหรัฐอเมริกาหรือข้ามพรมแดนระหว่างประเทศ มีหลายสิ่งที่ต้องติดตาม ซอฟต์แวร์การปฏิบัติตามข้อกำหนดด้านภาษีอาจเป็นสิ่งที่ควรค่าแก่การพิจารณา

ลองดูสิ: ส่วนขยาย WooCommerce AvaTax ของ WooCommerce ผสานรวมซอฟต์แวร์ของ Avalara เข้ากับร้านค้าของคุณโดยตรง