Как взимать с клиентов правильные ставки налога с продаж

Опубликовано: 2015-12-29Таким образом, вы понимаете, что как владелец магазина электронной коммерции вы должны соответствовать требованиям налога с продаж. Это означает, что в Соединенных Штатах вы должны взимать налог с продаж с покупателей в штатах, где у вас есть связь. Все штаты имеют немного разное определение нексуса, но в большинстве случаев штаты считают, что «физическое присутствие» или «экономическая связь», основанные на продажах в этом штате, создают нексус.

Даже после того, как вы провели исследование, чтобы понять, где у вас есть нексус, сколько вы берете? Отличается ли она от клиента к покупателю? И почему это должно быть так сложно?

И, что более важно, существует ли решение, которое может все автоматизировать, чтобы клиентам WooCommerce не приходилось с этим сталкиваться? Хорошая новость в том, что да!

Сначала мы немного объясним, как работает налог с продаж, а затем покажем вам, как вы можете использовать TaxJar для автоматизации всего процесса, чтобы вам больше никогда не приходилось беспокоиться о налоге с продаж.

Хотя определить правильные ставки для взимания платы может быть непросто, небольшое чтение поможет вам быстро разобраться в этом. Сегодня мы объясним различные ставки налога с продаж в Соединенных Штатах и поможем вам выяснить, какие ставки взимать с ваших клиентов.

Если вы являетесь растущим бизнесом электронной коммерции с несколькими каналами продаж (WooCommerce, Amazon, Walmart и т. д.) и хотите воспользоваться преимуществами полностью автоматизированных услуг по уплате налогов и регистрации, мы рекомендуем вам выбрать TaxJar .

Давайте начнем.

Определить правильную налоговую ставку сложно

45 штатов и Вашингтон, округ Колумбия, имеют налог с продаж. Деньги переводятся обратно в штаты и местные районы для оплаты таких вещей, как общественная безопасность, дороги и другие расходы государственного бюджета. Налог с продаж регулируется на уровне отдельных штатов, поэтому налоговые правила и положения немного отличаются от штата к штату .

Несколько состояний довольно просты. У них есть одна ставка налога с продаж по всему штату, которая обычно колеблется от 4 до 7% — это означает, что вам нужно взимать эту единую ставку только при наличии связи.

Пример: вы продавец научно-фантастических реликвий и живете в Коннектикуте. Поскольку вы живете там, у вас есть связь налога с продаж в этом штате. Поскольку в Коннектикуте существует только ставка налога с продаж в масштабе штата и нет местных ставок, ваша жизнь проста: в большинстве случаев вы просто будете взимать ставку налога с продаж в размере 6,35% со всех продаж.

Установить налоги для этих штатов не так уж сложно. Но есть одна загвоздка. (Изображение предоставлено Али Эдвардс)

Но… большинство штатов сильно усложняют жизнь. Они не только имеют единую ставку в масштабе штата, но Именно по этой причине вы можете в конечном итоге взимать со своих клиентов некоторую комбинацию налогов штата, округа, города и «специального налогового округа» при совершении продажи.

Пример: вы продаете средства по уходу за кожей из своего дома в Обеце, штат Огайо. В штате Огайо налог с продаж зависит от происхождения (подробнее об этом чуть позже), поэтому ставка налога с продаж в Обеце составляет 7,5%. Он состоит из ставки налога с продаж штата Огайо в размере 5,75% и ставки округа Франклин в размере 1,25%.

Как вы могли догадаться, это может стать еще более сложным, если вы продаете или имеете связь в районе, где есть налог с продаж, окружной налог и городской налог.

«Рычаг» для онлайн-продавцов: налог с продаж в зависимости от происхождения и назначения

Тогда есть еще один ключ, чтобы бросить в уравнение.

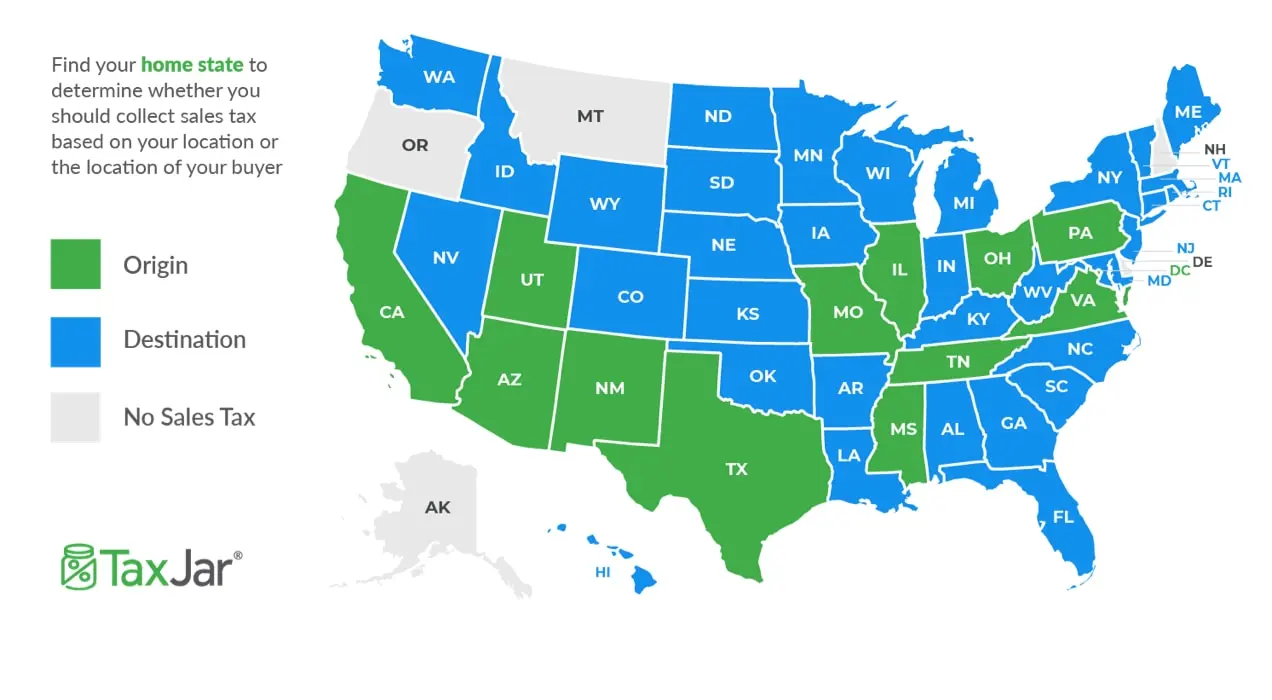

Когда дело доходит до доставки товаров, некоторые штаты являются штатами с налогом с продаж на основе происхождения, а некоторые — штатами с налогом с продаж на основе пункта назначения. Это также может повлиять на то, взимаете ли вы налоги и сколько вы взимаете.

Давайте рассмотрим это немного подробнее.

Налог с продаж в зависимости от происхождения

Налог с продаж на основе происхождения довольно прост. Если у вас есть связь с родным штатом в штате (т. е. ваша компания базируется там) и вы продаете продукт покупателю в этом штате, вы платите налог с продаж в точке происхождения продажи (т. е. в вашем местоположении) .

Государства, которые используют правила налога с продаж на основе происхождения:

- Аризона

- Калифорния*

- Иллинойс

- Миссисипи

- Миссури

- Нью-Мексико

- Огайо

- Пенсильвания

- Теннесси

- Техас

- Юта

- Вирджиния

* В Калифорнии налоги штата, округа и города зависят от происхождения, а окружные налоги зависят от местонахождения клиента. Это единственное государство с этим правилом.

Если вы живете в одном из этих штатов и продаете покупателю в том же штате, вам нужно будет взимать налог с продаж только по ставке (Вы можете узнать свою местную ставку налога с продаж, введя свой почтовый индекс + 4 в калькуляторе налога с продаж TaxJar .)

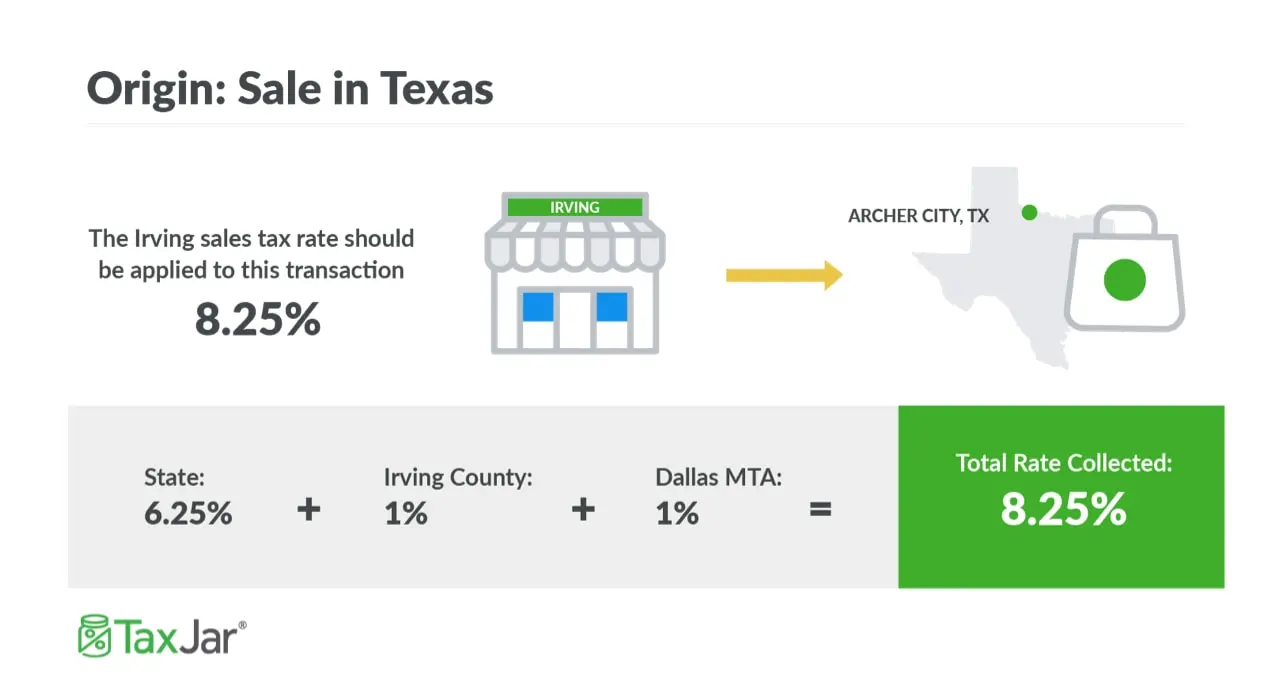

Пример: вы живете в Ирвинге, штат Техас, но продаете покупателю в Арчер-Сити, штат Техас. Даже если вы совершили продажу человеку в совершенно другой налоговой юрисдикции, вы все равно будете взимать с него комбинированную ставку налога с продаж Irving в размере 8,25%. Эта ставка состоит из ставки штата Техас в размере 6,25%, а также ставки налога с продаж Ирвинга в размере 1% и ставки Управления городского транспорта Далласа (MTA) в размере 1%.

Пример действующих правил налога с продаж на основе происхождения.

Налог с продаж в зависимости от места назначения

Состояния налога с продаж на основе пункта назначения являются более сложными и более распространенными. В этих штатах вы взимаете налог с продаж на основе ставки по месту нахождения вашего клиента (то есть по его адресу доставки). Это также чаще всего имеет место для удаленных продавцов в штатах, где у вас есть связь. Подробнее об этом позже.

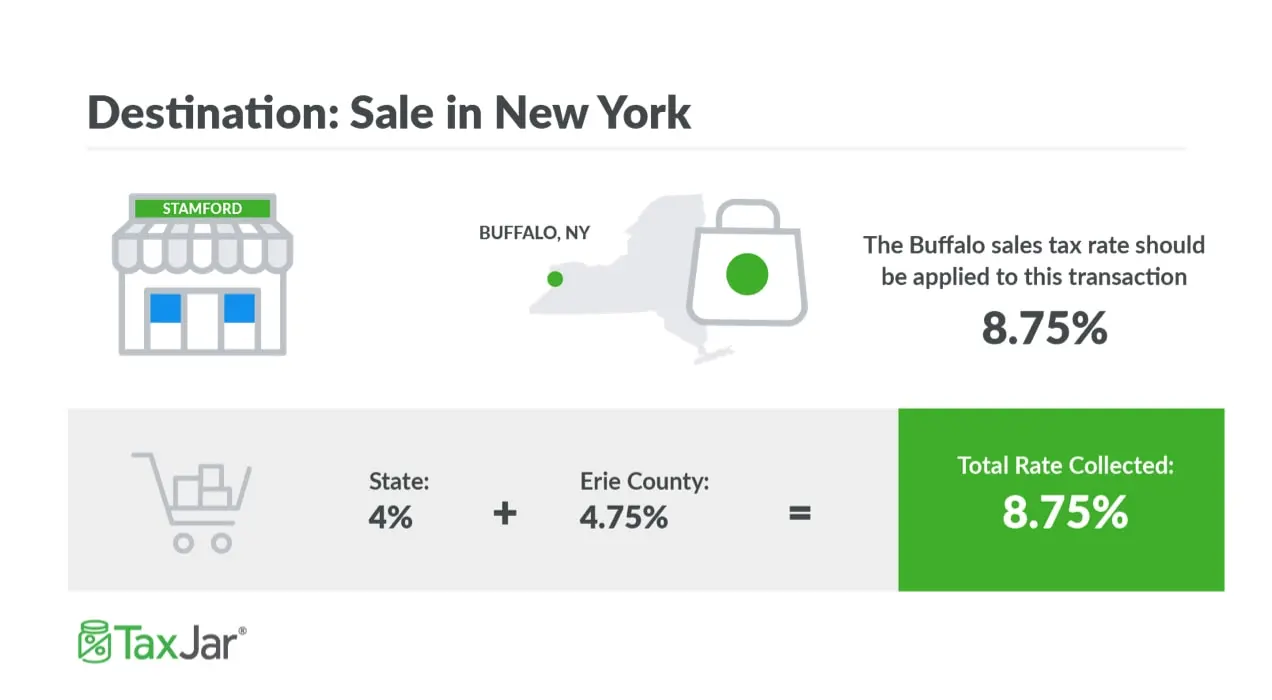

Пример: вы управляете своим бизнесом на своем складе в Стэмфорде, штат Нью-Йорк, и продаете товар кому-то в Буффало, штат Нью-Йорк. Поскольку Нью-Йорк является штатом с налогом с продаж, основанным на месте назначения, вы будете взимать налог с продаж со своего покупателя на основе их ставки 8,75%. Это 4% ставка штата Нью-Йорк плюс 4,75% ставка округа Эри.

Штат, основанный на месте назначения, требует, чтобы вы взимали налоговую ставку клиента, а не свою собственную.

Как видите, взимание налога с продаж немного сложнее, когда вы пытаетесь взимать налог с покупателей в штате назначения.

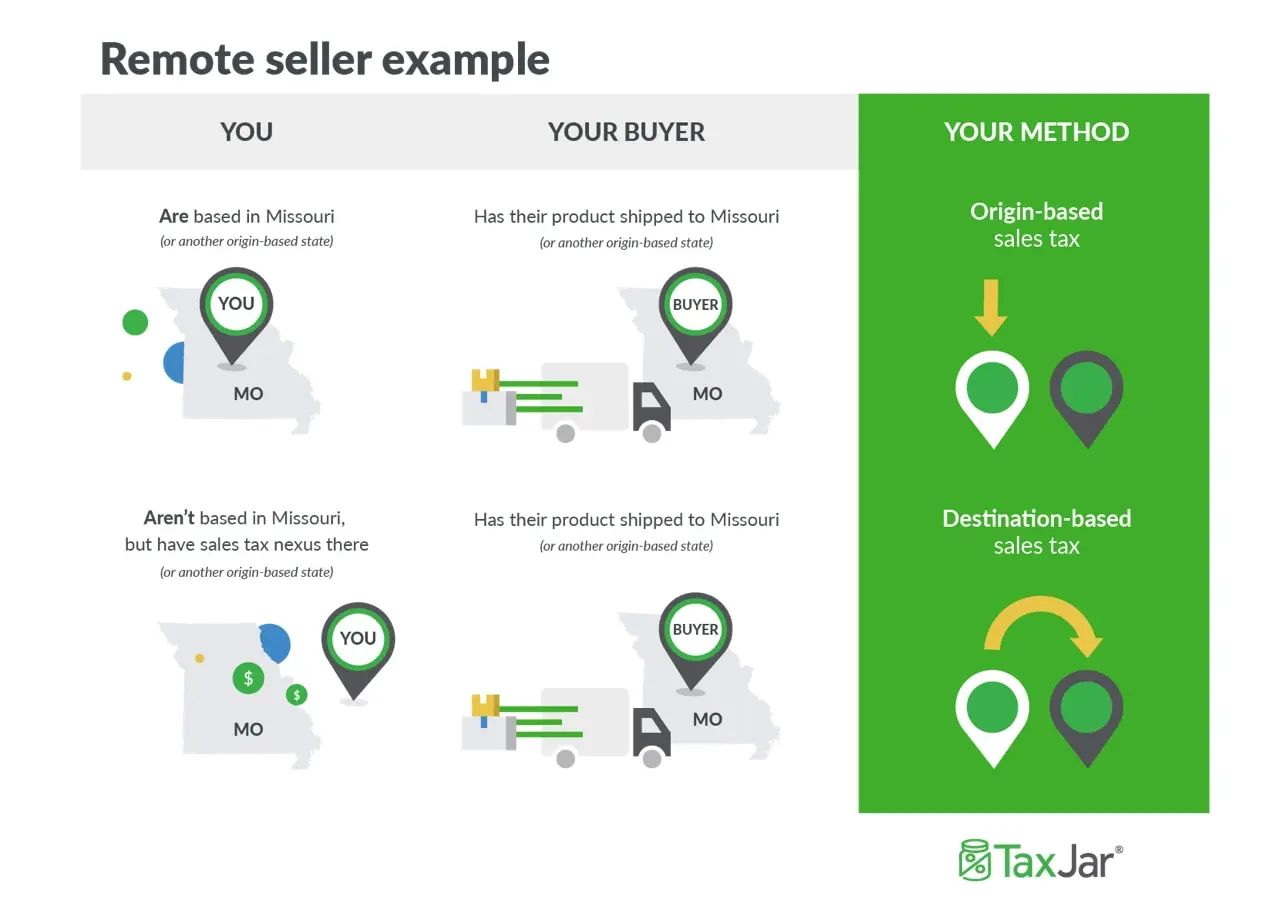

Сбор налога с продаж в качестве удаленного продавца

Еще одно важное соображение связано с удаленным продавцом. «Дистанционным продавцом» с точки зрения налога с продаж считается тот, кто имеет связь с налогом с продаж в штате, но не Теперь не только физическое присутствие (например, местоположение, сотрудник или инвентарь), но и «экономическое» присутствие в штате создает связь налога с продаж. Экономическая связь создается, когда бизнес продает достаточно в определенном состоянии. Государственные законы об экономической связи различаются. Пороги продаж варьируются от 10 000 до 500 000 долларов, а в некоторых штатах порог транзакции вообще отсутствует. Подробнее о законах экономической взаимосвязи можно прочитать здесь .

В большинстве случаев, когда это происходит, применяются налоговые правила, основанные на месте назначения.

Пример: вы живете и ведете свой бизнес в Калифорнии, но наняли сотрудника в Миссури. Это означает, что теперь у вас есть взаимосвязь налога с продаж как в Калифорнии, так и в Миссури. Миссури является штатом с налогом с продаж на основе происхождения для продавцов в штате, но в этом случае вы считаетесь «удаленным продавцом», поскольку вы находитесь в Калифорнии.

Поскольку вы являетесь «удаленным продавцом», к вам не применяются правила налогообложения с продаж штата Миссури . Таким образом, если вы должны были совершить продажу покупателю в штате Миссури, вы должны взимать с этого покупателя налог с продаж на основе его местной ставки налога с продаж, то есть с использованием правил налога с продаж на основе пункта назначения.

Чтобы разбить его:

- Если вы живете в штате, в котором налог с продаж определяется по месту происхождения , взимайте налог с продаж с клиентов из того же штата по общей комбинированной ставке налога с продаж в Если вы считаетесь «удаленным продавцом» в штате происхождения , вам, вероятно, придется взимать плату с продаж по общей ставке налога с продаж по месту нахождения вашего Если вы считаетесь «удаленным продавцом» в штате назначения и имеете нексус в этом штате, вам, вероятно, потребуется взимать плату с продаж по общей комбинированной ставке налога с продаж для местоположения вашего клиента.

Это нелегко понять с первой попытки, поэтому ознакомьтесь с этим постом, чтобы узнать больше, чем вы когда-либо хотели узнать о налоге с продаж на основе происхождения и назначения.

Когда взимать налог с продаж при доставке

Еще одна вещь, которую следует учитывать, это то, что многие штаты также требуют, чтобы налог с продаж взимался с затрат на доставку и доставку .

Пример: у вас есть связь в Род-Айленде, штате, в котором доставка облагается налогом. Если вы продаете покупателю товар стоимостью 10 долларов США и берете с него 2 доллара США за доставку, вы будете взимать применимую ставку налога с продаж со всей покупки .

С другой стороны, некоторые штаты, такие как Алабама, не считают доставку частью налогооблагаемой сделки, и поэтому стоимость доставки не облагается налогом. Таким образом, если вы отправляете последнюю игрушку must-have покупателю в Алабаме по цене 19,99 долларов США плюс доставка 5 долларов США, вам нужно будет взимать налог только с цены товара 19,99 долларов США .

В этих штатах говорится, что стоимость доставки не облагается налогом, если вы указываете стоимость отдельно от продажной цены товара. Они облагаются налогом, если вы включаете плату как часть цены товара.

- Алабама

- Аризона

- Калифорния

- Айдахо

- Айова

- Луизиана

- Мэн

- Мэриленд **

- Массачусетс

- Миссури

- Невада

- Оклахома

- Юта

- Вирджиния **

- Вайоминг

** В этих штатах при объединении сборов за доставку и обработку доставка облагается налогом. Однако, если они перечислены и оплачиваются отдельно, это не так.

Если у вас есть нексус в штате, не указанном выше, вы должны взимать налог со всех покупок ваших клиентов, включая доставку.

Взимание платы по правильным тарифам не должно вызывать головной боли

Этот материал начинает быстро усложняться. К счастью, есть плагин WooCommerce Sales Tax Automation от TaxJar . Этот плагин гарантирует, что вы взимаете правильную сумму налога с продаж с каждого клиента, будь то налог с продаж на основе происхождения, налог с продаж на основе пункта назначения или налогооблагаемая доставка.

Плагин налога с продаж WooCommerce от TaxJar идеально подходит для продавцов, которые хотят:

- Внедрите обновления ставок налога с продаж в режиме реального времени при оформлении заказа.

- Автоматизируйте подачу налоговой декларации

- Получайте данные о налогах с продаж из нескольких каналов в удобных для чтения и готовых к возврату отчетах о состоянии.

Решение TaxJar также может:

- Предоставлять информацию об экономической взаимосвязи с рекомендуемыми шагами, которые следует соблюдать в любом новом состоянии.

- Справляться с любым всплеском спроса, например сезонностью или специальными предложениями, и масштабировать его.

- Позволяет легко управлять исключениями для клиентов и продуктов

Как насчет помощи в подаче декларации о налоге с продаж в штат?

Как выясняют многие продавцы, сбор нужной суммы налога с продаж — это только начало. После того, как ваша корзина настроена, вам нужно будет выбрать, как перевести собранный налог с продаж обратно в штат.

Чтобы управлять налогом с продаж для вашего бизнеса, у вас есть несколько вариантов:

- Справляйся со всем сам. Мы рекомендуем создать календарь, чтобы отслеживать даты родов, а когда придет время для подачи документов, войти на веб-сайт(ы) штата и ввести информацию для заполнения декларации.

- Выберите рекомендуемого партнера WooCommerce, TaxJar, который может полностью автоматизировать все для вас.

- Наймите бухгалтера по налогам с продаж, который поможет вам управлять всем за вас.

Вот как это работает, если вы решите использовать TaxJar для управления налогом с продаж:

Хотите узнать больше об установке плагина налога с продаж WooCommerce от TaxJar? Ознакомьтесь с их руководством по установке .

TaxJar будет подключаться напрямую к вашему магазину WooCommerce (и к любому другому месту, где вы продаете, например, к Amazon или другой торговой площадке). Затем они импортируют данные о ваших транзакциях в единую налоговую панель, организованную по собранной сумме, и определят, где у вас есть связь. Это полезно для продавцов электронной коммерции, потому что вы можете одним взглядом увидеть полную картину вашего налога с продаж в каждом штате.

На этом этапе TaxJar теперь сможет мгновенно предоставить вам точные ставки налога с продаж при оформлении заказа. Никогда не обновляйте прейскурант снова.

После подключения панели инструментов вы сможете выбрать способ управления своими заявками. У вас есть выбор: зарегистрироваться в AutoFile, где TaxJar будет подавать ваши декларации в штат каждый раз, когда они должны быть поданы, или обрабатывать их самостоятельно.

Посетите TaxJar, чтобы получить бесплатную демо-версию или узнать больше о том, как TaxJar помогает продавцам WooCommerce . Если вы тратите слишком много времени на управление налогами с продаж, воспользуйтесь TaxJar и вернитесь к развитию любимого бизнеса.

Хотите начать прямо сейчас? Звоните 855-800-6681.