Четыре ключевых показателя прибыльности электронной коммерции

Опубликовано: 2018-09-08Любой бизнес начинается с определенной цели. Для большинства это прибыль.

Даже в некоммерческих организациях — или когда основной движущей силой бизнеса является личная цель, например возможность работать более гибко или проводить больше времени с семьей — для устойчивости почти всегда требуется доход.

Предпринимательство может предоставить различные свободы, которые оно обещает, но успех требует активного понимания финансов бизнеса, что начинается со знания того, что измерять .

Как говорит консультант по менеджменту Питер Друкер: «Управлять можно тем, что можно измерить». – вот четыре ключевых показателя рентабельности электронной коммерции.

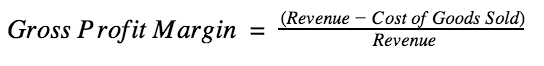

1. Маржа валовой прибыли

Маржа валовой прибыли — это «финансовый показатель, используемый для оценки финансового состояния и бизнес-модели компании путем выявления доли денег, оставшихся от доходов после учета себестоимости проданных товаров (COGS)».

Маржа валовой прибыли имеет решающее значение, потому что она сразу дает вам представление о том, как ваш текущий доход служит остальной части вашего бизнеса, и делает ли он это с прибылью или с убытком. Это оказывает далеко идущее влияние на ваши стратегические и тактические варианты ведения бизнеса.

Подумайте: у вас есть только валовая прибыль в размере 10% и ежемесячный доход в размере 100 000 долларов США. По сути, это означает, что вы зарабатываете только 10 000 долларов в месяц от продажи ваших товаров, и это до того, как вы оплатили какие-либо другие свои расходы (или выплатили себе зарплату).

Сравните это со сценарием, в котором у вас есть 50% валовой прибыли — вам нужно всего лишь продать продукт на 20 000 долларов, чтобы получить такую же валовую прибыль. Эта бизнес-модель не полагается на такой же высокий объем продаж для получения прибыли. Возможно, вы обнаружите, что для ведения бизнеса на 20 000 долларов требуется меньше вашего времени и меньше других расходов, чем на 100 000 долларов.

Это также демонстрирует, как одержимость доходом — вместо прибыльности — может нанести вред вашему бизнесу. Я не отрицаю, что приятно рассказывать друзьям, что у вас есть бизнес с шести-, семи- или восьмизначным доходом. Но, возможно, вы работаете по 80 часов в неделю, чтобы достичь этого, и это даже не так уж выгодно и не приносит вам рыночную зарплату.

Одержимость прибылью вместо прибыльности может нанести вред вашему бизнесу.

Вот несколько советов, которые помогут вам лучше понять и получить общее представление о вашей валовой прибыли:

- Инвестируйте в отслеживание ваших запасов. Стоимость вашего инвентаря является основным фактором, определяющим вашу себестоимость, которую вы используете для расчета валовой прибыли. Если у вас нет надежной информации о том, сколько стоят ваши запасы и как они связаны с вашими продажами, вы начинаете с нестабильной базы.

- Будьте максимально детализированы . Найдите все переменные затраты, которые напрямую связаны с осуществлением продажи, и включите их в свой расчет. Если возможно, включите все расходы на доставку, импорт и производство, а также расходы на упаковку и доставку. Чем точнее вы сможете рассчитать себестоимость, тем больше информации вы сможете получить.

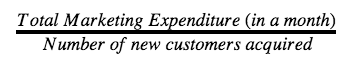

2. Стоимость привлечения клиента (CAC)

Стоимость привлечения клиентов — это средняя сумма в долларах, которую вы тратите на привлечение нового клиента (т. е. на привлечение и убеждение его совершить покупку у вас).

Это самый простой способ рассчитать CAC:

Как и при расчете валовой прибыли, расчет CAC означает тщательный анализ ваших расходов и поиск всех тех, которые относятся к маркетингу. Вот некоторые из наиболее распространенных расходов, которые несут большинство предприятий электронной коммерции:

- Платная реклама в Facebook Ads или Google Adwords, а также любые расходы на офлайн-рекламу.

- Программное обеспечение, такое как ваше решение для маркетинга по электронной почте и ваши всплывающие окна / инструменты захвата потенциальных клиентов. Если это каким-то образом связано с выявлением и привлечением нового клиента, укажите стоимость здесь.

- Члены Geam, которые специально занимаются маркетингом — вы можете выделить либо их полную зарплату, либо ее часть в зависимости от того, сколько времени они тратят на маркетинг, при расчете CAC.

Предположим, что ваши общие расходы на маркетинг в этом месяце составляют 5000 долларов, и вы приобрели 500 новых клиентов на эти расходы. Это означает, что ваш CAC составляет 10 долларов.

Теперь давайте расширим это, включив некоторые другие ваши показатели. Допустим, ваша средняя стоимость заказа (AOV) составляет 100 долларов, а ваша валовая прибыль составляет 20%, что означает, что ваш средний новый клиент стоит для вас 20 долларов. В этом сценарии — на основе CAC в 10 долларов — вы привлекаете новых клиентов прибыльным способом, и у вас есть прочная основа для поощрения их к повторным покупкам с течением времени (что увеличит их пожизненную ценность и прибыльность для вас).

Часто предприятия обнаруживают, что их CAC выходит из-под контроля и превышает их валовую прибыль. Можно использовать стратегию убыточного лидера в краткосрочной перспективе и для некоторых продуктов, но продажа ваших продуктов с убытком в течение длительного периода времени может подвергнуть ваш бизнес риску.

Именно это произошло с Bento, стартапом по производству продуктов питания по требованию, выручка которого росла. Но чем больше росли их доходы, тем больше денег они теряли. Вместо того чтобы стать сильнее, их бизнес с головокружительной скоростью повернул к обрыву, потому что у них не было ни валовой прибыли, ни CAC.

Как только вы получите четкое представление о том, как в среднем выглядит ваш CAC, есть два способа расширить возможности мониторинга и анализа:

- Рассчитайте CAC для каждого канала маркетинга/приобретения. Это сравнение показывает, где вы находите своих более квалифицированных клиентов, что может помочь вам расставить приоритеты, на что вы тратите свои маркетинговые деньги. Для этого разделите общие расходы, и клиенты, которых вы приобретете, смогут рассчитать CAC для каждого маркетингового канала. Допустим, вы делаете это для Facebook Ads и Google Adwords и определяете, что их CAC составляет 5 и 20 долларов соответственно. Возможно, имеет смысл отказаться от более дорогого Google Adwords и больше инвестировать в рекламные кампании Facebook.

- Сделайте что-то подобное для конкретных продуктов или коллекций продуктов. Это особенно интересно, если ваши продукты имеют широкий диапазон валовой прибыли, потому что вы можете решить, что можете потратить больше, чтобы привлечь клиентов более дорогих продуктов или продуктов с очень высокой маржой. Этот расчет также помогает при реализации стратегии убыточного лидера, когда вы фактически получаете убыток от продажи некоторых продуктов, чтобы заманить клиента, а затем продавать ему продукты с большей маржей.

3. Ваша стратегия скидок

Маржа валовой прибыли и CAC являются строительными блоками для создания хорошей стратегии скидок. Слишком часто я вижу предприятия электронной коммерции с агрессивной и значительной стратегией скидок, но с нулевой прозрачностью того, как это связано с их валовой прибылью и CAC.

Рассмотрим этот сценарий:

- У вас есть средняя стоимость заказа (AOV) 100 долларов США.

- Маржа валовой прибыли в размере 30% оставляет вам 30 долларов валовой прибыли на средний заказ.

- Ваш CAC составляет около 15 долларов, что означает, что вы зарабатываете 15 долларов за заказ на 100 долларов (или около 15%).

Если скидка превышает 15%, этот бизнес, скорее всего, понесет убыток от этой продажи.

Убыток от некоторых продаж может не быть проблемой; когда вы делаете это как стратегию убыточного лидера, это может быть очень выгодно. Но вы можете знать, что находитесь в безопасном месте, только если понимаете, как выглядит ваша стратегия скидок по отношению к вашей валовой прибыли и CAC.

Чтобы помочь вам лучше оценить это, есть несколько вещей, которые вы можете сделать:

- Посмотрите на максимальную сумму скидки или процент и определите, как это связано с вашей валовой прибылью и CAC. В приведенном выше примере порог максимальной скидки должен быть около 15%. Любая кампания или рекламная акция, требующая здесь скидки более 15%, должна быть исследована и переоценена, потому что они представляют наибольший риск (с точки зрения неприемлемых потерь).

- Поймите ваши скидки с точки зрения процентов. В зависимости от конкретной кампании, которую вы проводите, фиксированная скидка (например, скидка 20 долларов) может иметь больше смысла, чем скидка в процентах. При использовании скидки с фиксированной суммой вы все равно должны определить, какой процент от вашей AOV будет. Таким образом, если ваш AOV составляет 100 долларов, то скидка 20 долларов — это эффективная скидка в размере 20%. В приведенном выше примере это фактически превышает порог в 15%, что должно побудить к более тщательному изучению кампании, которую вы планируете запустить.

Вы находитесь в безопасном месте, если понимаете, как выглядит ваша стратегия скидок по отношению к вашей валовой прибыли и CAC.

4. Свободный денежный поток

Многие предприятия умирают из-за того, что у них заканчиваются наличные, даже те предприятия, которые показывают бухгалтерскую прибыль.

Все вышеперечисленные показатели влияют на вашу финансовую прибыль: если вы будете только отслеживать их и улучшать с течением времени, вы должны увидеть, как ваша прибыль будет хорошо расти. Но для целостного и полного анализа вам все же следует сопоставить рост прибыльности с наличием денежных средств в вашем бизнесе.

Во-первых, давайте сначала посмотрим на определение свободного денежного потока:

« Свободный денежный поток — это наличные деньги, которые компания производит в результате своей деятельности, за вычетом расходов на активы. Другими словами, свободный денежный поток или FCF — это денежные средства, оставшиеся после того, как компания оплатила свои операционные расходы и капитальные затраты ».

Существует распространенный сценарий, когда свободный денежный поток мешает бизнесу: большинство платежных систем реализуют график платежей для платежей, которые вы обрабатываете. Таким образом, даже если сегодня вы обработали продажи и платежи на сумму 1000 долл. США, ваш обработчик платежей может перевести эти средства вам только через 7 или 14 дней. В этом отношении ваш платежный процессор является вашим должником.

Когда вы заказываете у своего поставщика новые запасы, они ожидают оплаты до того, как доставят эти запасы. Для этого нужны денежные резервы. Если вы не можете заплатить за этот запас, вы можете проиграть предстоящие продажи, потому что у вас нет доступных запасов.

Вот почему важно понимать, сколько денежных средств поступает и уходит из вашего бизнеса ежемесячно; затем вы можете планировать соответствующим образом и держать соответствующий уровень наличных денег в резерве на случай непредвиденных расходов. Это поможет вам сохранить безопасный запас на случай чрезвычайных ситуаций, а также гарантирует, что у вас всегда будут средства для реинвестирования в ваш рост.

Ваш первый шаг к финансовой свободе

Без понимания этих показателей сложно построить успешный бизнес. Начинать всегда следует с улучшения отслеживания и мониторинга. Если вы не имеете никакого представления об этих показателях и только начали их отслеживать, абсолютные цифры имеют меньшее значение. Более важно то, что вы начали процесс, который со временем поможет вам вносить улучшения.

Я надеюсь, что я не только улучшил отчетность, но и посеял семена того, что можно построить свой бизнес, который предоставит вам большую свободу. Как это ни парадоксально, если вы пересмотрите свою стратегию скидок и уменьшите свой доход в процессе, вы в конечном итоге получите больше прибыли (и меньше работаете!).

Эти четыре ключевых показателя дадут вам больше вариантов того, как вы можете использовать и настраивать вещи в своем бизнесе, чтобы в конечном итоге служить его цели: достигать целей, которые вы перед собой поставили.