Пять самых распространенных ошибок в налогах с продаж электронной коммерции в США

Опубликовано: 2022-03-09Когда-то налог с продаж был блаженно прост для магазинов электронной коммерции в Соединенных Штатах. В первые дни до того, как регулирующие органы догнали отрасль, предприятия могли отказаться от взимания налога с продаж для транзакций в штатах, где они не физически присутствовали.

В 2018 году все усложнилось, когда в деле Южная Дакота против Wayfair Верховный суд США постановил что каждый штат может установить множество собственных правил в отношении налога с продаж для магазинов электронной коммерции. Сегодня в 45 штатах действует налог с продаж , в каждом из которых действуют свои нюансы. Помимо этого, в настоящее время существует более 11 000 различных городских, окружных и местных налоговых юрисдикций. Может быть сложно уследить за всем.

Пять налоговых ловушек, которых следует избегать

Учитывая сложность налога с продаж в США, избегание распространенных ошибок, описанных ниже, может помочь вам справиться с большинством требований по налогу с продаж. Стоит опередить эту менее захватывающую часть владения бизнесом электронной коммерции.

Ошибка № 1: Непонимание того, что вам нужно собирать налог с продаж

Хотя с момента решения Wayfair прошло три года, некоторые предприятия до сих пор не обновили свою практику налогообложения с продаж. Если это вы, и ваш бизнес не собирает и не подает документы, вам следует поговорить с консультантом по налогам штата и местным органам (SALT), чтобы понять свою ответственность за прошлые налоги и составить план дальнейших действий.

Хорошей новостью является то, что государственные налоговые департаменты, как правило, гораздо более снисходительны, когда вы обращаетесь к ним, чем когда они сами выясняют ошибку.

Следующий сценарий более распространен: компании знают, что магазины электронной коммерции должны платить налог с продаж, но ошибочно полагают, что они освобождены от налога из-за видов продуктов, которые они продают. Это распространенная ошибка компаний SaaS и цифровых продавцов.

Правила, как правило, развиваются медленнее, чем технологии, и в течение многих лет налог с продаж был сосредоточен почти исключительно на материальных предметах, таких как телевизоры и мебель. Но в последние несколько лет увеличилось количество продуктов, которые вообще не имеют материальных свойств — например, программное обеспечение, загружаемое из облака. Для этого программного обеспечения не существует физического компакт-диска, поэтому в прошлом многие считали его освобожденным от налога с продаж. Поскольку штаты наблюдают за ростом продаж этих нематериальных цифровых товаров, они меняют свои законы , чтобы увеличить свои доходы.

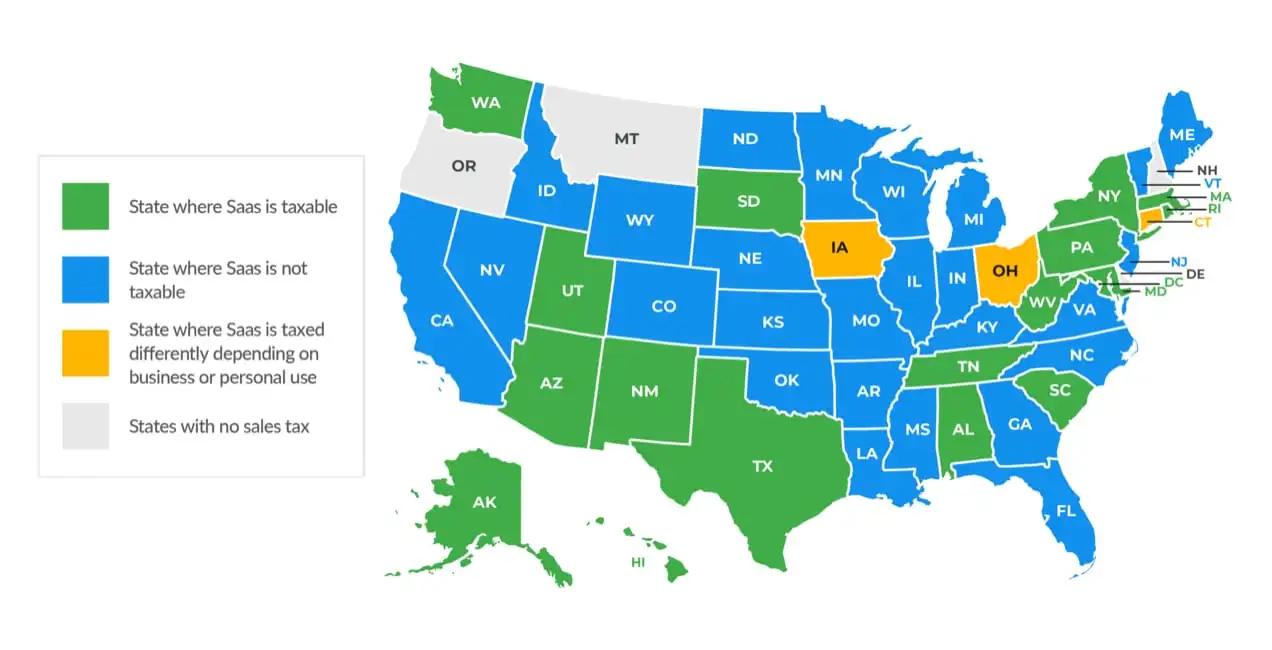

Сегодня 20 штатов облагают налогом продукты SaaS (программное обеспечение как услуга) . Стоит посмотреть, как каждый из них облагает налогом SaaS. Ваша продукция подпадает под эту категорию? Во многих штатах существуют различия между цифровыми товарами, такими как электронные книги и программное обеспечение, поэтому вам необходимо позаботиться о том, чтобы правильно классифицировать свои товары.

Ошибка № 2: забываем отслеживать нексус

Nexus — одна из самых сложных концепций, когда речь идет о соблюдении налогового законодательства. По сути, нексус — это порог, при котором штат требует от бизнеса сбора и перечисления налога с продаж . Раньше это было в основном физическим (например, присутствие бизнеса в штате), но после Wayfair штаты установили экономические пороги в виде валовых продаж и количества транзакций.

Чтобы соответствовать требованиям, вам необходимо понимать эти пороговые значения и отслеживать данные для каждого штата, чтобы знать, где вы работаете, и не нужно собирать и перечислять налог с продаж. Если вы переступите порог взаимосвязи, не зная об этом, и не начнете собирать налог с продаж со своих клиентов, ваш бизнес будет нести ответственность за уплату этих налогов из своего кармана. И это не весело — спросите у этих шести ритейлеров.

Ошибка № 3: разрозненные данные и отчетность

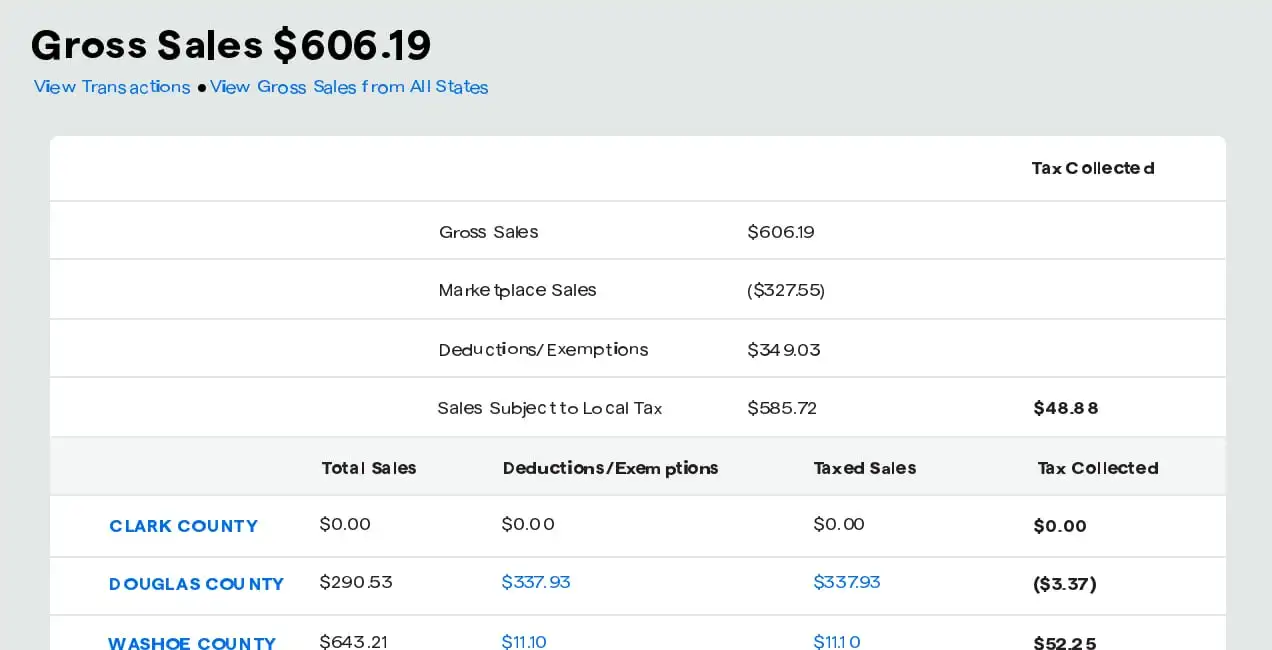

Попытка отследить соответствие налога с продаж и статус нексуса сложнее, если вы являетесь многоканальным продавцом с данными, хранящимися в разных хранилищах. Это становится особенно сложной задачей, если некоторые из ваших каналов продаж осуществляются через посредников на рынке, таких как Amazon, eBay и Etsy. В большинстве штатов действуют законы, требующие, чтобы эти посредники на рынке собирали и перечисляли для вас налог с продаж. Это означает , что вы несете ответственность за сбор налога с продаж на своем веб-сайте , работающем на WooCommerce (не волнуйтесь, такое программное обеспечение, как TaxJar, может автоматизировать весь процесс сбора налога с продаж), но не как сторонний продавец на Amazon.

В разных штатах действуют разные правила, когда речь заходит о том, учитываются ли ваши продажи на этих посредниках на рынке в качестве вашего порога нексуса. Как видите, это может быстро усложниться . Панель отчетности по налогу с продаж может дать вам единую целостную картину всех ваших продаж по каждому каналу, а также то, что было собрано для вас и что вам нужно собрать самостоятельно. Это сэкономит вам много времени и позволит вам более стратегически соблюдать требования.

Ошибка № 4: Неправильная классификация продуктов (и налоговой ставки)

Знаете ли вы, что в Нью-Йорке бублик не облагается налогом как основной продукт питания, но как только вы нарезаете тот же бублик, он облагается налогом в размере 8,75% как готовая еда? А в Нью-Джерси одежда из натурального меха считается предметом роскоши и облагается налогом, а искусственный мех — нет. Между тем, по соседству в Пенсильвании как синтетический, так и натуральный мех облагаются налогом.

Такого рода нюансами наполнены налоговые кодексы, и в каждом штате есть свои определения и параметры . Важно точно знать, как ваши продукты классифицируются в каждом штате. Программное обеспечение для налогообложения продаж может автоматизировать эти классификации, но если у вашей компании есть продукты, которые могут быть открыты для интерпретации с точки зрения их налогообложения, вы можете проконсультироваться со специалистом по налогу с продаж.

Ошибка № 5: несоблюдение сроков подачи документов

Мало того, что крайние сроки подачи различны для каждого штата, во многих из этих штатов даты подачи могут меняться по мере роста вашей компании. Как правило, чем больше доходов приносит ваш бизнес, тем чаще штаты хотят, чтобы вы подавали налоги.

Существуют ежемесячные, ежеквартальные и ежегодные сроки подачи документов, в зависимости от штата и размера вашей компании. Большинство штатов требуют, чтобы налогоплательщики подали декларацию 20-го числа месяца, следующего за окончанием налогового периода. Однако в некоторых штатах налогоплательщики должны подавать документы до последнего дня месяца, следующего за налоговым периодом. Есть также несколько избранных, которые требуют, чтобы предприятия подали документы до 15 или 23 числа. Вот почему вам нужно обратить внимание на даты подачи тех штатов, в которых у вас есть нексус.

Автоматизируйте соответствие требованиям: экономьте время, уменьшайте количество ошибок

Если все это кажется немного ошеломляющим, есть хорошие новости. Программное обеспечение для налогообложения продаж, такое как TaxJar, без проблем работает с WooCommerce и может автоматизировать большую часть процесса . Это включает в себя сложную часть соблюдения налогового законодательства, такую как расчеты в режиме реального времени, сводные отчеты по всем вашим каналам и подачу документов в каждый штат. Правильное автоматизированное решение будет даже отслеживать статус вашей связи в каждом состоянии и предупреждать вас, когда вы приближаетесь к пороговому значению. Он также будет отслеживать эти надоедливые даты подачи документов для вас.

Если вы беспокоитесь о том, что не соответствуете требованиям, сейчас самое время действовать. Запланируйте встречу с консультантом SALT, чтобы обсудить вашу конкретную ситуацию и сформулировать план. Если вы должны были собирать налог с продаж, но не сделали этого, они могут помочь вам сориентироваться в следующих шагах, чтобы свести к минимуму штрафы и пени.

И если вы еще не автоматизируете налог с продаж, вам следует подумать об этом. Вы сэкономите кучу времени, которое могли бы потратить на более стратегические вопросы, и снизите вероятность ошибок. Потому что, в конце концов, все мы люди.

Получите расширение TaxJar.