Cele mai frecvente cinci capcane în domeniul impozitelor pe vânzări în comerțul electronic din SUA

Publicat: 2022-03-09Pe vremuri, taxa pe vânzări era fericit pentru magazinele de comerț electronic din Statele Unite. În primele zile înainte ca autoritățile de reglementare să ajungă din urmă cu industria, companiile au putut renunța la perceperea taxei pe vânzări pentru tranzacțiile în state în care nu aveau prezență fizică.

În 2018, lucrurile s-au complicat când, în South Dakota vs Wayfair, Curtea Supremă a SUA a decis că fiecare stat și-ar putea stabili multe dintre propriile reguli cu privire la taxa pe vânzări pentru magazinele de comerț electronic. Astăzi, 45 de state au taxe pe vânzări la nivel de stat - fiecare cu propriile reguli nuanțate. Dincolo de acestea, există în prezent peste 11.0000 de jurisdicții fiscale diferite de orașe, județe și locale. Poate fi dificil să urmărești totul.

Cinci capcane legate de impozitul pe vânzări de evitat

Având în vedere complexitatea taxei pe vânzări în SUA, evitarea pașilor greșiți obișnuiți de mai jos vă poate ajuta să navigați în majoritatea cazurilor de conformitate cu taxele pe vânzări. Merită să depășiți această parte mai puțin interesantă a proprietății afacerii de comerț electronic.

Capcana #1: Nu-ți dai seama că trebuie să colectezi impozitul pe vânzări

Deși au trecut trei ani de la hotărârea Wayfair, unele companii încă nu și-au actualizat practicile privind impozitul pe vânzări. Dacă acesta sunteți dvs. și afacerea dvs. nu a colectat sau depus declarații, veți dori să discutați cu un consultant fiscal de stat și local (SALT) pentru a înțelege responsabilitatea dvs. pentru impozitele anterioare și pentru a face un plan pentru a merge mai departe.

Vestea bună este că departamentele de stat ale veniturilor sunt, în general, mult mai îngăduitoare atunci când mergi la ele decât atunci când își dau seama ei înșiși eroarea.

Următorul scenariu este mai frecvent: companiile știu că magazinele de comerț electronic trebuie să plătească taxe pe vânzări, dar cred în mod eronat că sunt scutite din cauza tipurilor de produse pe care le vând. Aceasta este o greșeală comună făcută de companiile SaaS și comercianții digitali.

Reglementările tind să se miște într-un ritm mai lent decât tehnologia și timp de mulți ani impozitul pe vânzări s-a concentrat aproape exclusiv pe articole tangibile precum televizoare și mobilier. Dar în ultimii câțiva ani, a existat o creștere a produselor care nu au deloc proprietăți tangibile - de exemplu, software-ul descărcat din cloud. Nu există niciun CD-ROM fizic de taxat pentru acel software, așa că, în trecut, mulți l-au considerat scutit de taxa pe vânzări. Pe măsură ce statele au observat creșterea vânzărilor pentru aceste bunuri digitale netangibile, își schimbă legile pentru a-și spori veniturile.

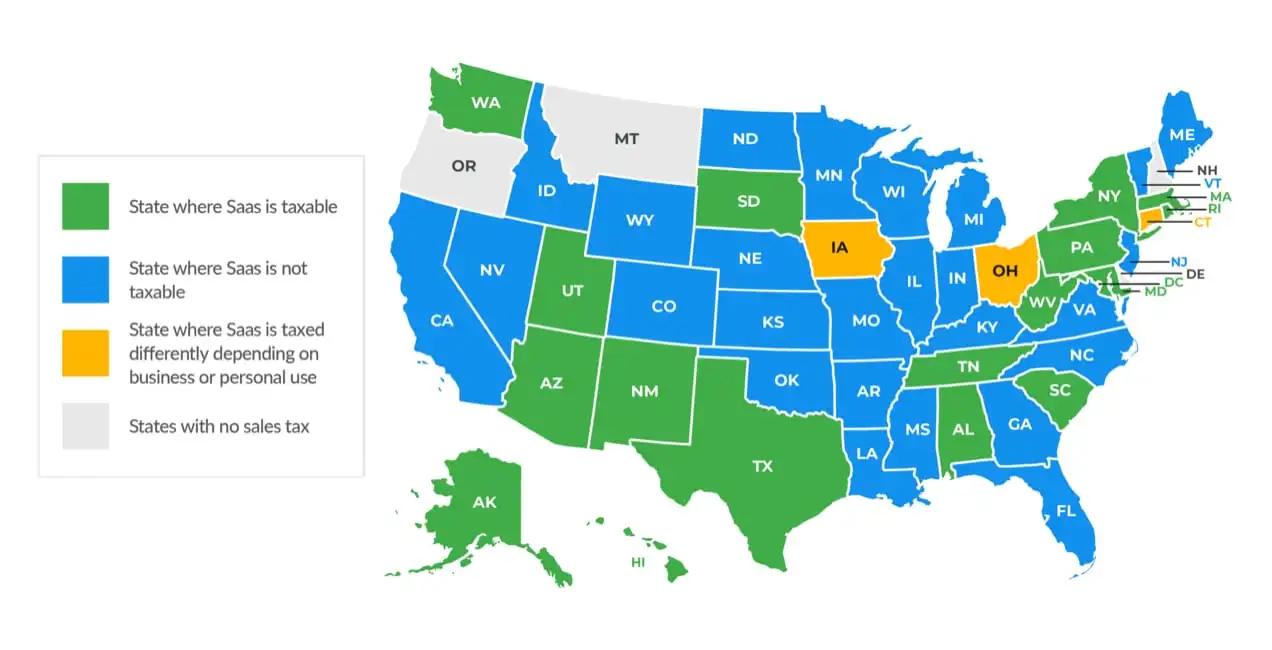

Astăzi, 20 de state taxează produsele SaaS (software ca serviciu) . Merită să analizăm o defalcare a modului în care fiecare dintre ele taxează SaaS. Produsele dumneavoastră se încadrează în această categorie? Multe state fac diferența între bunurile digitale precum cărțile electronice și software-ul, așa că va trebui să aveți grijă să vă clasificați în mod corespunzător articolele.

Capcana nr. 2: Am uitat să urmărim nexus

Nexus este unul dintre cele mai complicate concepte când vine vorba de respectarea taxei pe vânzări. Practic, nexusul este pragul în care un stat solicită unei companii să colecteze și să remite impozitul pe vânzări . Aceasta era în mare parte fizică (o prezență de afaceri într-un stat, de exemplu), dar după Wayfair, statele au instituit praguri economice sub formă de vânzări brute și număr de tranzacții.

Pentru a rămâne în conformitate, va trebui să înțelegeți aceste praguri și să urmăriți datele pentru fiecare stat, astfel încât să știți unde procedați și nu trebuie să colectați și să remiteți impozitul pe vânzări. Dacă depășiți un prag nexus fără să știți și nu începeți să colectați taxe pe vânzări de la clienții dvs., compania dvs. va fi responsabilă pentru plata acestor taxe din buzunar. Și asta nu este distractiv - întrebați acești șase retaileri.

Capcana #3: date și raportare împrăștiate

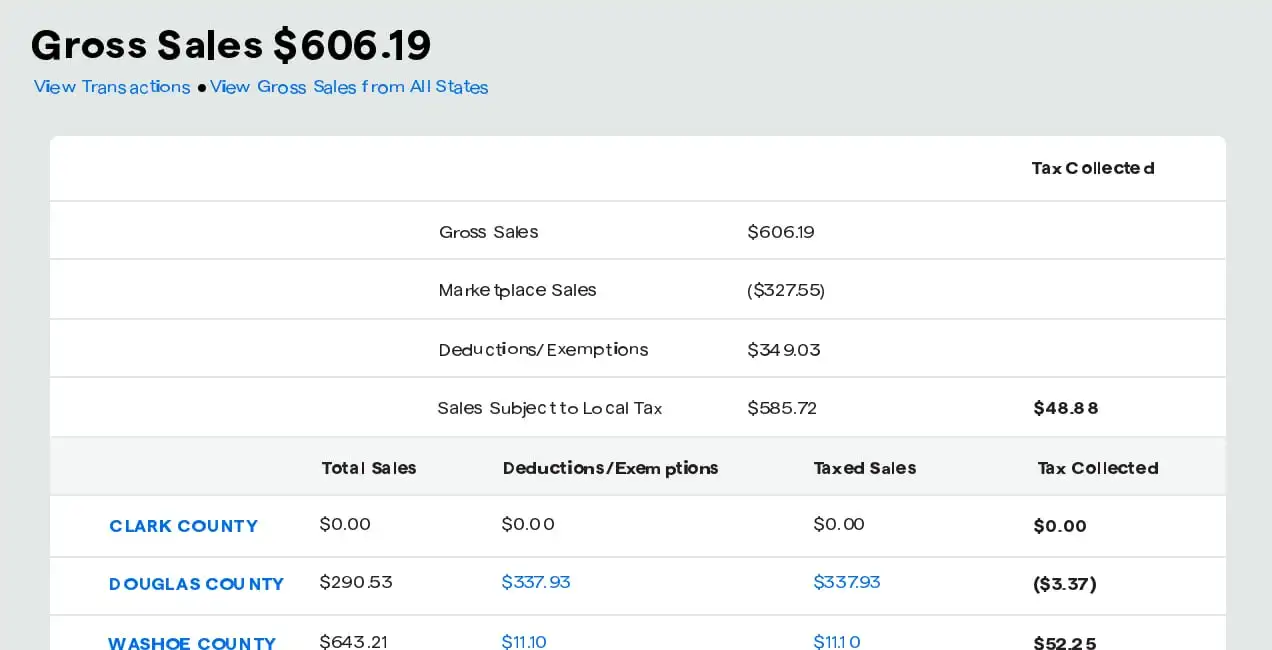

Încercarea de a urmări conformitatea cu impozitul pe vânzări și starea nexus este mai dificilă dacă sunteți un vânzător cu mai multe canale, cu date care trăiesc în silozuri diferite. Acest lucru devine deosebit de dificil dacă unele dintre canalele dvs. de vânzări sunt prin facilitatori de piață precum Amazon, eBay și Etsy. Majoritatea statelor au legi care impun acestor facilitatori de pe piață să colecteze și să reverse impozitul pe vânzări pentru dvs. Aceasta înseamnă că sunteți responsabil pentru colectarea taxei pe vânzări pe site-ul dvs. alimentat de WooCommerce (nu vă faceți griji, software precum TaxJar poate automatiza întregul proces de taxe pe vânzări), dar nu în calitate de vânzător terță parte pe Amazon.

Diferitele state au reguli diferite când vine vorba de faptul dacă vânzările tale pe acești facilitatori de piață sunt luate în considerare pentru pragul nexus. După cum puteți vedea, se poate complica rapid . Un tablou de bord de raportare a taxelor pe vânzări vă poate oferi o imagine unică, holistică, a tuturor vânzărilor dvs. din fiecare canal, precum și a ceea ce a fost colectat pentru dvs. și a ceea ce trebuie să colectați. Acest lucru vă va economisi mult timp și vă va permite mai bine să fiți strategic cu respectarea dvs.

Capcana #4: Clasificarea greșită a produselor (și rata lor de impozitare)

Știați că, în New York, un covrigi este scutit de taxe ca aliment de bază pentru băcănie – dar de îndată ce feliați același covrigi, este impozitat la 8,75% ca mâncare preparată? Și în New Jersey, îmbrăcămintea din blană adevărată este considerată un articol de lux și impozitată, dar blana sintetică nu este. Între timp, alături în Pennsylvania, atât blana sintetică, cât și cea reală sunt taxabile.

Codurile fiscale sunt completate cu acest tip de nuanță, iar fiecare stat are definiții și parametri diferiți . Este important să știi exact cum sunt clasificate produsele tale în fiecare stat. Software-ul de taxe pe vânzări poate automatiza aceste clasificări, dar dacă compania dumneavoastră are produse care ar putea fi deschise interpretării în ceea ce privește impozitarea lor, vă recomandăm să consultați un profesionist în taxe pe vânzări.

Capcana #5: Lipsa termenelor de depunere

Nu numai că termenele limită de depunere sunt diferite pentru fiecare stat, dar pentru multe dintre aceste state, datele de depunere se pot schimba pe măsură ce compania dumneavoastră crește în dimensiune. De obicei, cu cât afacerea dvs. aduce mai multe venituri, cu atât statele doresc mai des să depuneți taxe.

Există termene de depunere lunare, trimestriale și anuale, în funcție de stat și de dimensiunea companiei dvs. Majoritatea statelor solicită contribuabililor să depună depunerea în a 20-a zi a lunii după încheierea perioadei impozabile. Cu toate acestea, unele state impun contribuabililor pe vânzări să depună declarații până în ultima zi a lunii următoare perioadei impozabile. Există, de asemenea, câteva selecte care solicită companiilor să depună depunerea până pe 15 sau 23. Acesta este motivul pentru care trebuie să acordați atenție datelor de înregistrare ale acelor state în care aveți o legătură.

Automatizați conformitatea: economisiți timp, reduceți erorile

Dacă toate acestea par un pic copleșitoare, sunt vești bune. Software-ul de taxe pe vânzări precum TaxJar funcționează perfect cu WooCommerce și poate automatiza o mare parte a procesului . Aceasta include partea dificilă a conformității cu impozitul pe vânzări, cum ar fi calculele în timp real, raportarea agregată de la toate canalele dvs. și depunerea la fiecare stat. Soluția automată potrivită vă va urmări chiar și starea nexusului în fiecare stare și vă va avertiza când vă apropiați de prag. De asemenea, va ține evidența acelor date de depunere în mișcare plictisitoare pentru dvs.

Dacă ești îngrijorat că nu ești conform, acum este momentul să acționezi. Programează o întâlnire cu un consilier SALT pentru a discuta despre situația ta specifică și pentru a formula un plan. Dacă ar fi trebuit să colectați impozitul pe vânzări, dar nu ați fost, ei vă pot ajuta să parcurgeți următorii pași pentru a minimiza amenzile și penalitățile.

Și dacă nu automatizați deja impozitul pe vânzări, ar trebui să luați în considerare acest lucru. Veți economisi o grămadă de timp pe care l-ați putea cheltui pe probleme mai strategice și veți reduce potențialul de erori. Pentru că, până la urmă, toți suntem oameni.

Obțineți extensia TaxJar.