Jak obciążać klientów właściwymi stawkami podatku od sprzedaży?

Opublikowany: 2015-12-29Dzięki temu jako właściciel sklepu eCommerce musisz przestrzegać przepisów dotyczących podatku od sprzedaży. Oznacza to, że konkretnie w Stanach Zjednoczonych musisz naliczać podatek od sprzedaży kupującym w stanach, w których masz nexus. Wszystkie stany mają nieco inną definicję nexus, ale większość stanów uważa, że „fizyczna obecność” lub „powiązanie ekonomiczne”, oparte na sprzedaży do tego stanu, tworzy nexus.

Nawet po przeprowadzeniu badań, aby zrozumieć, gdzie masz nexus, ile płacisz? Czy różni się w zależności od klienta? I dlaczego to musi być tak skomplikowane?

A co ważniejsze, czy istnieje rozwiązanie, które może zautomatyzować wszystko, aby klienci WooCommerce nie musieli się tym zajmować? Dobra wiadomość jest taka, że tak!

Najpierw wyjaśnimy nieco, jak działa podatek od sprzedaży, a następnie pokażemy, jak możesz użyć TaxJar do zautomatyzowania całego procesu, dzięki czemu nigdy więcej nie będziesz musiał się stresować podatkiem od sprzedaży.

Chociaż określenie odpowiednich stawek do naliczania może być trudne, odrobina czytania pomoże Ci szybko się nad tym zastanowić. Dzisiaj wyjaśnimy różne stawki podatku od sprzedaży w Stanach Zjednoczonych i pomożemy Ci określić, jakie stawki mają być obciążane Twoimi klientami.

Jeśli prowadzisz rozwijającą się firmę eCommerce z wieloma kanałami sprzedaży (WooCommerce, Amazon, Walmart itp.) i chcesz skorzystać z w pełni zautomatyzowanych usług podatkowych i księgowych, zalecamy wybranie TaxJar .

Zacznijmy.

Ustalenie właściwej stawki podatku do naliczenia jest trudne

W 45 stanach i Waszyngtonie obowiązuje podatek od sprzedaży. Jest przekazywany z powrotem do stanów i obszarów lokalnych, aby opłacić takie rzeczy, jak bezpieczeństwo publiczne, drogi i inne wydatki z budżetu państwa. Podatek od sprzedaży jest regulowany na poziomie poszczególnych stanów, więc zasady i przepisy podatkowe różnią się nieco w poszczególnych stanach .

Kilka stanów jest dość prostych. Mają jedną stawkę podatku od sprzedaży w całym stanie, która zwykle waha się od 4-7% — co oznacza, że musisz naliczać tę pojedynczą stawkę tylko wtedy, gdy masz nexusa.

Przykład: Jesteś sprzedawcą pamiątek science fiction mieszkającym w Connecticut. Ponieważ tam mieszkasz, masz w tym stanie związek podatkowy . Ponieważ Connecticut ma tylko stanową stawkę podatku od sprzedaży, a nie ma stawek lokalnych, Twoje życie jest proste: w większości przypadków pobierasz tylko stanową stawkę podatku od sprzedaży w wysokości 6,35% od całej sprzedaży.

Konfiguracja podatków dla tych stanów nie jest zbyt trudna. Ale jest pewien haczyk. (Źródło zdjęcia: Ali Edwards)

Ale… większość stanów znacznie komplikuje życie. Nie tylko mają jedną stawkę dla całego stanu, ale Z tego powodu możesz obciążać klientów pewną kombinacją podatków stanowych, powiatowych, miejskich i „specjalnych okręgów podatkowych” podczas dokonywania sprzedaży.

Przykład: Sprzedajesz produkty do pielęgnacji skóry ze swojego domu w Obetz w stanie Ohio. Ohio jest stanem podatkowym opartym na pochodzeniu (więcej o tym za chwilę), więc Twoja stawka podatku od sprzedaży w Obetz wynosi 7,5%. Składa się ona z 5,75% stawki podatku od sprzedaży w stanie Ohio i 1,25% stawki w hrabstwie Franklin.

Jak można się domyślić, może się to stać jeszcze bardziej skomplikowane, jeśli sprzedajesz lub masz nexus w obszarze, który ma podatek od sprzedaży, podatek hrabstwa i podatek miejski.

„Małpi klucz” dla sprzedawców internetowych: podatek od sprzedaży w zależności od miejsca pochodzenia i miejsca przeznaczenia

Następnie do równania należy wrzucić kolejny klucz.

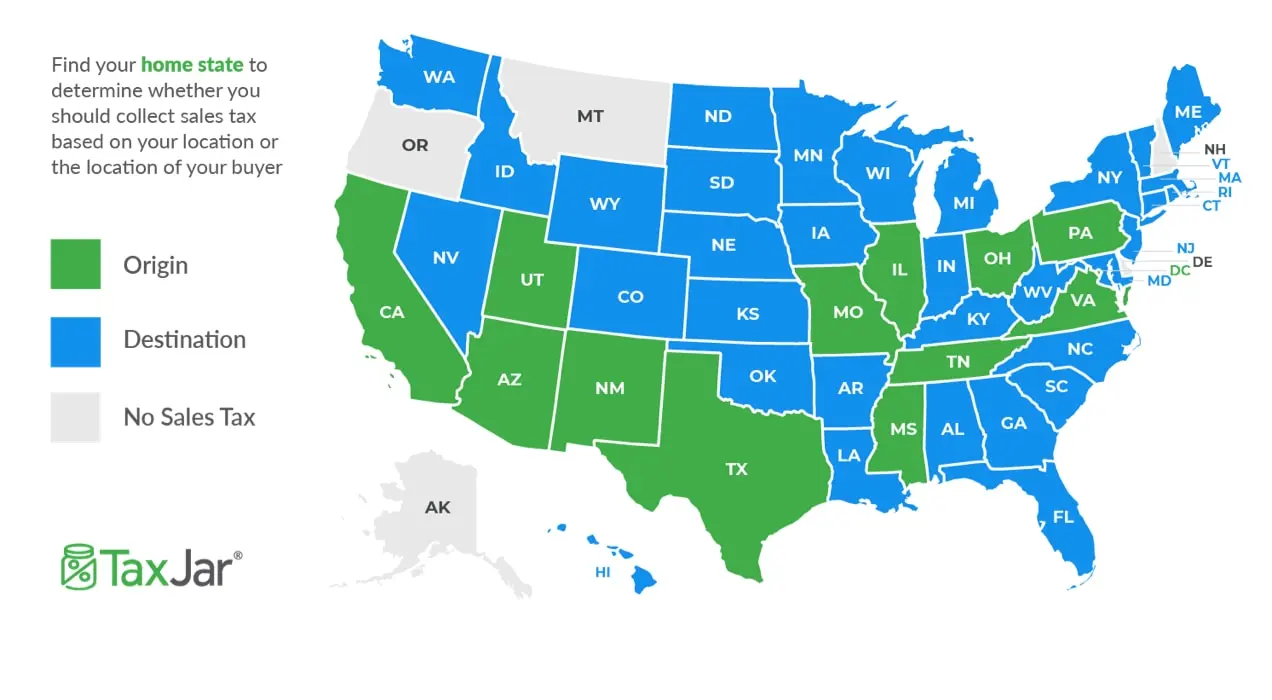

Jeśli chodzi o wysyłkę produktów, niektóre stany są stanami podatku od sprzedaży w zależności od pochodzenia, a niektóre są stanami podatku od sprzedaży w miejscu przeznaczenia. Może to również mieć wpływ na to, czy pobierasz podatek i ile pobierasz.

Przyjrzyjmy się temu bardziej szczegółowo.

Podatek od sprzedaży na podstawie pochodzenia

Podatek od sprzedaży na podstawie pochodzenia jest dość prosty. Jeśli masz nexus w stanie rodzinnym (tj. Twoja firma ma tam siedzibę) i sprzedajesz produkt kupującemu w tym stanie, płacisz podatek od sprzedaży w miejscu pochodzenia sprzedaży (tj. w Twojej lokalizacji) .

Stany, które stosują zasady dotyczące podatku od sprzedaży oparte na pochodzeniu, to:

- Arizona

- Kalifornia*

- Illinois

- Missisipi

- Missouri

- Nowy Meksyk

- Ohio

- Pensylwania

- Tennessee

- Teksas

- Utah

- Wirginia

* W Kalifornii podatki stanowe, powiatowe i miejskie zależą od pochodzenia, ale podatki okręgowe zależą od lokalizacji klienta. To jedyny stan, w którym obowiązuje ta zasada.

Jeśli mieszkasz w jednym z tych stanów i sprzedajesz klientowi w tym samym stanie, musisz naliczyć tylko podatek od sprzedaży według stawki obowiązującej w (Możesz sprawdzić swoją lokalną stawkę podatku od sprzedaży, wprowadzając swój kod pocztowy + 4 w Kalkulatorze podatku od sprzedaży w TaxJar .)

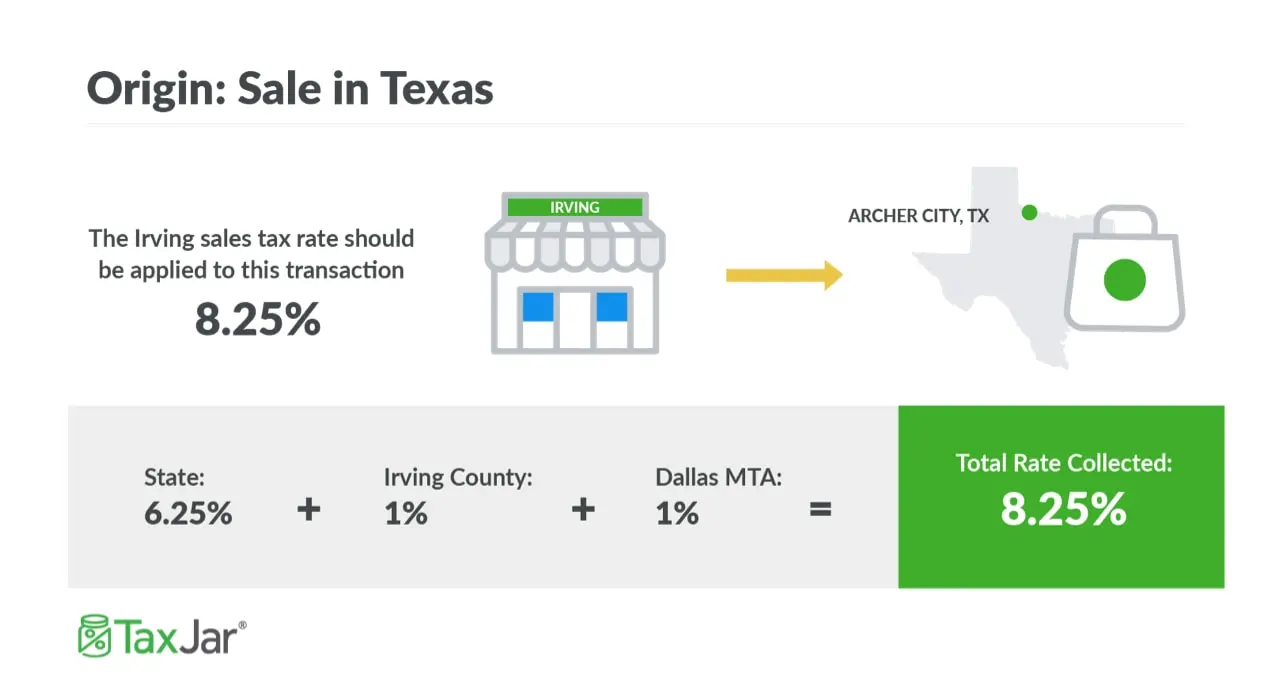

Przykład: Mieszkasz w Irving w Teksasie, ale dokonujesz sprzedaży kupującemu w Archer City w Teksasie. Nawet jeśli dokonałeś sprzedaży osobie w zupełnie innej jurysdykcji podatkowej, nadal obciążysz ją łączną stawką podatku od sprzedaży Irving w wysokości 8,25%. Stawka ta składa się z 6,25% stawki stanowej Teksas, plus 1% stawki podatku od sprzedaży Irving i stawki Dallas Metropolitan Transit Authority (MTA) w wysokości 1%.

Przykład obowiązujących przepisów dotyczących podatku od sprzedaży na podstawie pochodzenia.

Podatek od sprzedaży w zależności od miejsca przeznaczenia

Stany podatku od sprzedaży w zależności od miejsca docelowego są bardziej skomplikowane, a także bardziej powszechne. W tych stanach naliczasz podatek od sprzedaży na podstawie stawki obowiązującej w lokalizacji klienta (czyli adresu dostawy). Dotyczy to również najczęściej sprzedawców zdalnych w stanach, w których masz nexus. Więcej o tym później.

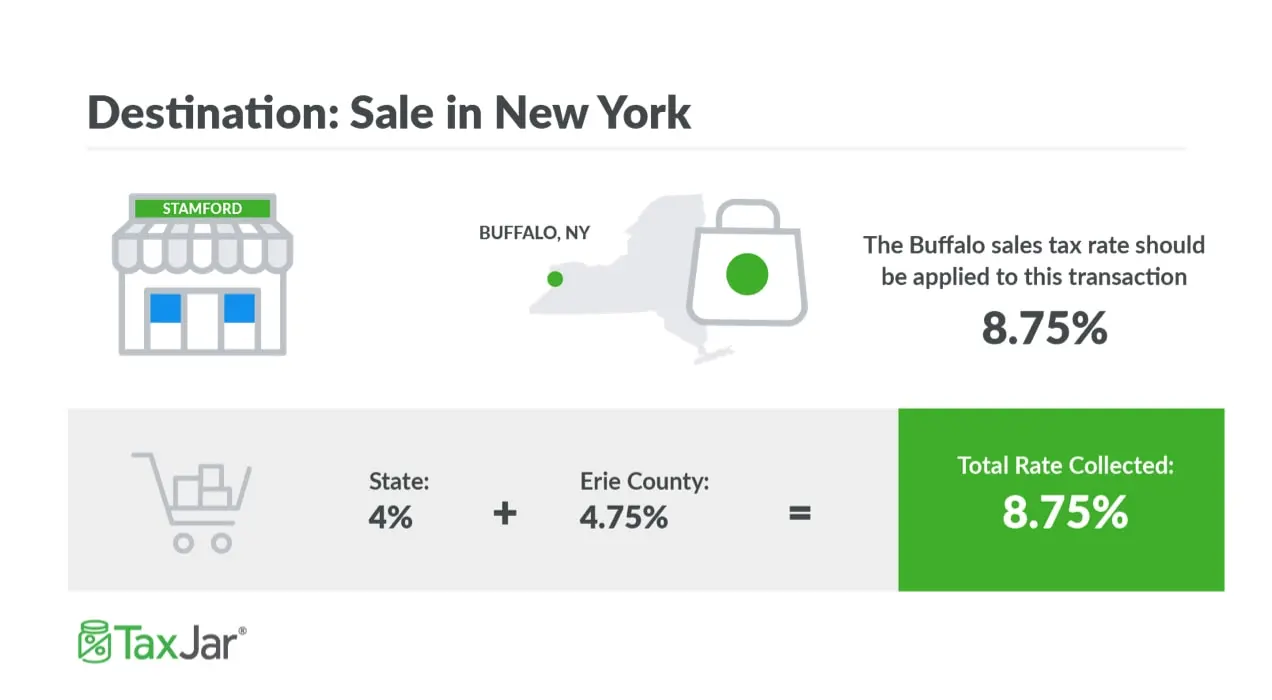

Przykład: Prowadzisz firmę w swoim magazynie w Stamford w stanie Nowy Jork i sprzedajesz przedmiot komuś w Buffalo w stanie Nowy Jork. Ponieważ Nowy Jork jest stanem podatkowym w kraju docelowym, naliczasz podatek od sprzedaży kupującemu według stawki 8,75%. To jest 4% wskaźnik stanu Nowy Jork plus 4,75% wskaźnik hrabstwa Erie.

Stan docelowy wymaga naliczania stawki podatkowej klienta, a nie własnej.

Jak widać, naliczanie podatku obrotowego jest nieco bardziej skomplikowane, gdy próbujesz naliczyć podatek kupującym w stanie docelowym.

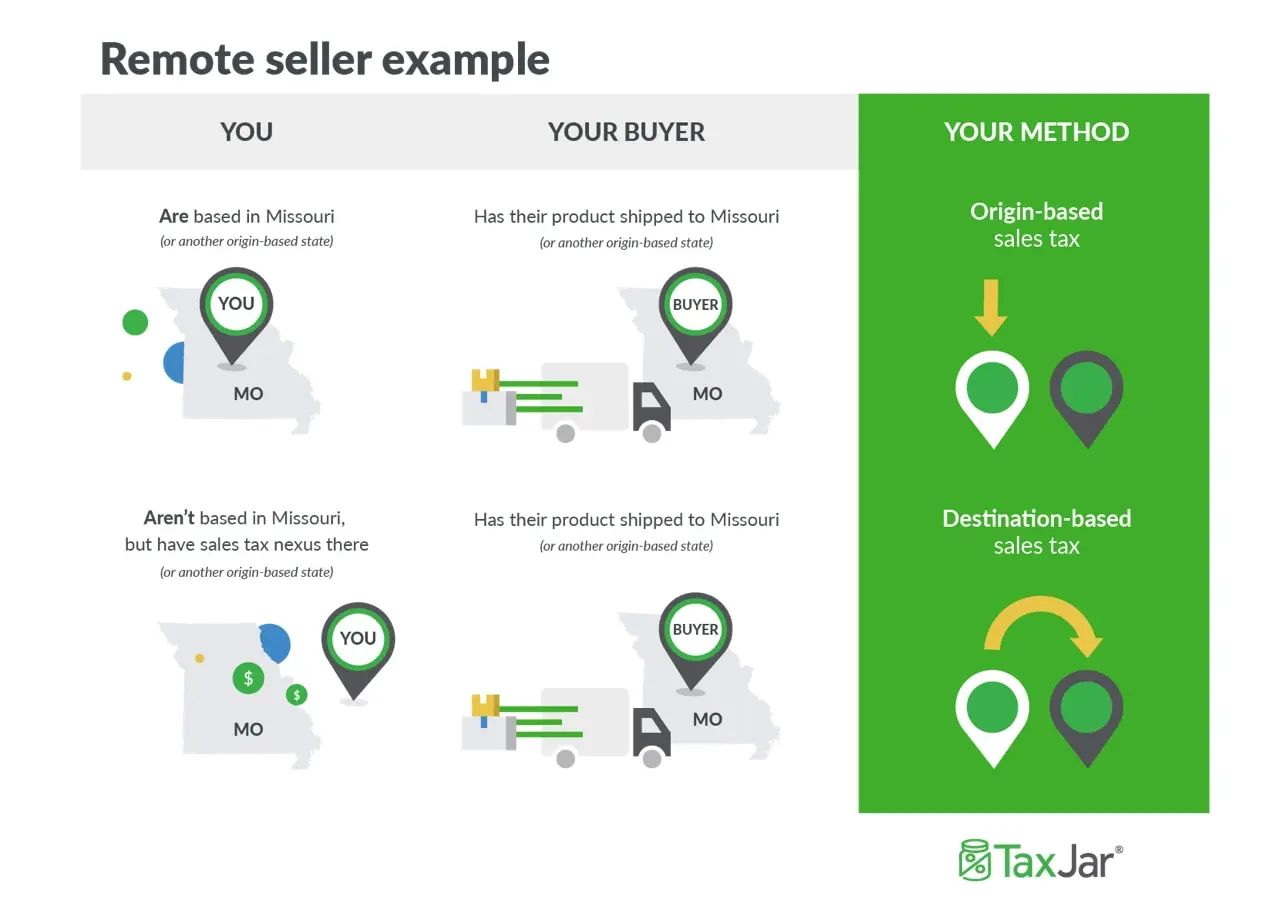

Pobieranie podatku od sprzedaży jako sprzedawca zdalny

Jeszcze jedna ważna kwestia dotyczy bycia sprzedawcą zdalnym. „Sprzedawca zdalny” w rozumieniu podatku od sprzedaży to ktoś, kto ma związek z podatkiem od sprzedaży w danym stanie, ale nie ma Obecnie nie tylko fizyczna obecność (taka jak lokalizacja, pracownik lub zapas), ale także „ekonomiczna” obecność w stanie tworzy powiązanie podatkowe. Powiązanie ekonomiczne powstaje, gdy firma sprzedaje wystarczająco dużo w określonym stanie. Przepisy stanowe dotyczące powiązań gospodarczych są różne. Progi sprzedaży wahają się od 10 000 USD do 500 000 USD w sprzedaży, a niektóre stany w ogóle nie mają progu transakcji. Możesz przeczytać więcej o prawach powiązań gospodarczych tutaj .

W większości przypadków mają zastosowanie przepisy podatkowe zależne od miejsca docelowego.

Przykład: mieszkasz i prowadzisz swoją firmę w Kalifornii, ale zatrudniłeś pracownika w stanie Missouri. Oznacza to, że masz teraz powiązanie podatkowe w Kalifornii i Missouri. Missouri jest stanem podatkowym w zależności od pochodzenia dla sprzedawców w stanie, ale w tym przypadku jesteś uważany za „sprzedawcę zdalnego”, ponieważ masz siedzibę w Kalifornii.

Ponieważ jesteś „sprzedawcą zdalnym”, przepisy dotyczące podatku od sprzedaży obowiązujące w stanie Missouri nie mają do Ciebie zastosowania . Jeśli więc chcesz dokonać sprzedaży kupującemu w stanie Missouri, naliczysz podatek od sprzedaży kupującego w oparciu o jego lokalną stawkę podatku od sprzedaży — czyli zgodnie z przepisami dotyczącymi podatku od sprzedaży w miejscu docelowym.

Aby to rozbić:

- Jeśli mieszkasz w stanie, w którym obowiązuje podatek od sprzedaży , naliczaj podatek od sprzedaży klientom w tym samym stanie według łącznej stawki podatku od sprzedaży obowiązującej w Jeśli jesteś uważany za „sprzedawcę zdalnego” w kraju pochodzenia , prawdopodobnie będziesz musiał naliczać sprzedaż według łącznej stawki podatku od sprzedaży obowiązującej Jeśli jesteś uważany za „sprzedawcę zdalnego” w stanie docelowym i masz w tym stanie nexus, prawdopodobnie będziesz musiał naliczyć sprzedaż według łącznej stawki podatku od sprzedaży obowiązującej w lokalizacji klienta.

Nie jest to łatwe do zrozumienia przy pierwszej próbie, więc zapoznaj się z tym postem, aby dowiedzieć się więcej, niż kiedykolwiek chciałeś wiedzieć o podatku od sprzedaży w zależności od miejsca pochodzenia i miejsca przeznaczenia.

Kiedy naliczać podatek obrotowy od wysyłki

Inną rzeczą do rozważenia jest to, że wiele stanów wymaga, aby podatek od sprzedaży był naliczany od kosztów wysyłki i dostawy .

Przykład: masz Nexus w Rhode Island, stanie, w którym wysyłka podlega opodatkowaniu. Jeśli sprzedasz klientowi produkt za 10 USD i obciążysz go kwotą 2 USD za wysyłkę, naliczysz odpowiednią stawkę podatku od sprzedaży od całego zakupu .

Z drugiej strony niektóre stany, takie jak Alabama, nie uważają wysyłki za część transakcji podlegającej opodatkowaniu, a zatem opłaty za wysyłkę nie podlegają opodatkowaniu. Jeśli więc wyślesz najnowszą niezbędną zabawkę do kupującego w Alabamie za cenę 19,99 USD plus koszty wysyłki 5,00 USD, podatek od sprzedaży będzie musiał zostać naliczony tylko od ceny przedmiotu 19,99 USD .

Te stany mówią, że opłaty za wysyłkę nie podlegają opodatkowaniu, jeśli wykażesz opłatę oddzielnie od ceny sprzedaży przedmiotu. Podlegają one opodatkowaniu, jeśli uwzględnisz opłatę jako część ceny przedmiotu.

- Alabama

- Arizona

- Kalifornia

- Idaho

- Iowa

- Luizjana

- Maine

- Stan Maryland **

- Massachusetts

- Missouri

- Nevada

- Oklahoma

- Utah

- Wirginia **

- Wyoming

** W przypadku tych stanów, jeśli połączone są opłaty za wysyłkę i obsługę, wysyłka podlega opodatkowaniu. Jeśli jednak są wymienione i rozliczane osobno, nie są.

Jeśli masz Nexusa w stanie niewymienionym powyżej, powinieneś naliczać podatek od wszystkich zakupów dokonanych przez klientów, łącznie z wysyłką.

Pobieranie odpowiednich stawek nie powinno powodować bólu głowy

Te rzeczy szybko się komplikują. Na szczęście istnieje wtyczka WooCommerce Sales Tax Automation od TaxJar . Ta wtyczka zapewni, że naliczysz odpowiednią kwotę podatku od sprzedaży każdemu klientowi, niezależnie od tego, czy jest to podatek od sprzedaży na podstawie pochodzenia, podatek od sprzedaży na podstawie miejsca docelowego, czy dostawa podlegająca opodatkowaniu.

Wtyczka podatku od sprzedaży TaxJar WooCommerce jest idealna dla sprzedawców, którzy chcą:

- Wdrażaj aktualizacje stawek podatku od sprzedaży w czasie rzeczywistym przy kasie

- Zautomatyzuj rozliczanie podatku od sprzedaży

- Uzyskaj dane dotyczące podatku od sprzedaży z wielu kanałów w czytelnych, gotowych do zwrotu raportach stanu

Rozwiązanie TaxJar może również:

- Zapewnij wgląd w powiązania gospodarcze wraz z zalecanymi krokami, które należy wykonać w każdym nowym stanie

- Obsługuj i skaluj przy każdym wzroście popytu, takim jak sezonowość lub oferty specjalne

- Pozwalają na łatwe zarządzanie zwolnieniami klientów i produktów

A co z pomocą przy składaniu zeznań podatkowych w państwie?

Wielu sprzedawców przekonuje się, że pobranie odpowiedniej kwoty podatku od sprzedaży to dopiero początek. Po skonfigurowaniu koszyka musisz wybrać, w jaki sposób przekazać pobrany podatek od sprzedaży z powrotem do stanu.

Aby zarządzać podatkiem obrotowym dla swojej firmy, masz kilka możliwości:

- Zajmij się tym sam. Zalecamy sporządzenie kalendarza, aby śledzić terminy porodów, a kiedy nadejdzie czas, aby złożyć wniosek, zaloguj się na stronach internetowych stanu i wprowadź informacje, aby zakończyć swój zwrot.

- Wybierz rekomendowanego partnera WooCommerce, TaxJar, który może w pełni zautomatyzować wszystko za Ciebie.

- Zatrudnij doradcę podatkowego, który pomoże Ci zarządzać wszystkim za Ciebie.

Oto jak to działa, jeśli zdecydujesz się oprzeć TaxJar do zarządzania podatkiem od sprzedaży:

Chcesz dowiedzieć się więcej o instalacji wtyczki podatku od sprzedaży WooCommerce od TaxJar? Sprawdź ich przewodnik instalacji .

TaxJar połączy się bezpośrednio z Twoim sklepem WooCommerce (i gdziekolwiek indziej sprzedajesz, jak Amazon lub inny rynek). Następnie zaimportują dane transakcji do jednego pulpitu nawigacyjnego dotyczącego podatku od sprzedaży uporządkowanego według zebranych kwot i określą, gdzie masz Nexusa. Jest to przydatne dla sprzedawców eCommerce, ponieważ za jednym spojrzeniem możesz zobaczyć pełny obraz podatku od sprzedaży w każdym stanie.

W tym momencie TaxJar będzie teraz w stanie natychmiast podać dokładne stawki podatku od sprzedaży przy kasie. Nigdy więcej nie aktualizuj tabeli stawek.

Po połączeniu pulpitu nawigacyjnego możesz wybrać, jak chcesz zarządzać swoimi zgłoszeniami. Masz możliwość zarejestrowania się w AutoFile, gdzie TaxJar będzie przesyłać Twoje deklaracje do stanu za każdym razem, gdy są one należne, lub zająć się nimi samodzielnie.

Odwiedź TaxJar, aby uzyskać bezpłatną wersję demonstracyjną lub dowiedzieć się więcej o tym, jak TaxJar pomaga sprzedawcom WooCommerce . Jeśli spędzasz zbyt dużo czasu na zarządzaniu podatkiem od sprzedaży, oprzyj się na TaxJar i wróć do rozwijania swojej ulubionej firmy.

Chcesz zacząć już teraz? Zadzwoń pod numer 855-800-6681.