Taxe de vente 101 pour les propriétaires de magasins : réponses à vos questions urgentes

Publié: 2016-01-13Vous avez manqué notre webinaire sur la taxe de vente 101 avec TaxJar ? Ne vous inquiétez pas : nous avons rassemblé vos questions les plus urgentes sur la collecte et la gestion de la taxe de vente dans cette FAQ, et avons mis les diapositives à disposition en téléchargement (gratuitement !). Regarde…

Au cours des dernières semaines, nous avons eu la chance de travailler avec les gens de TaxJar sur un webinaire sur la taxe de vente pour les propriétaires de magasins. Cela a été une expérience révélatrice, c'est le moins qu'on puisse dire, même pour ceux d'entre nous qui ont de l'expérience dans la gestion d'un magasin de commerce électronique. Qui aurait cru que la fiscalité pouvait être si complexe ?

Nous avons gardé un œil sur les questions les plus fréquemment posées sur la taxe de vente, et maintenant nous les avons toutes compilées en un seul endroit. Cet article vous donnera un aperçu rapide de ce que vous devez savoir sur la taxe de vente d'État, ainsi que des liens vers des ressources où vous pourrez en savoir plus.

Si vous êtes novice en matière de fiscalité dans votre boutique en ligne ou si vous avez simplement quelques questions sur votre situation, lisez la suite pour obtenir des réponses à toutes vos questions urgentes - et pour obtenir un téléchargement gratuit du jeu de diapositives du webinaire.

La taxe de vente en bref : pourquoi elle existe et comment elle fonctionne

Si vous vendez aux États-Unis ou aux États-Unis, vous vous demandez peut-être pourquoi la taxe de vente existe en premier lieu. Et non, la réponse n'est pas "d'être pénible".

45 des 50 États américains (ainsi que le district de Columbia) perçoivent la taxe de vente. Les États affectent généralement les taxes perçues sur les achats aux salaires des employés du gouvernement, aux services de police et d'incendie, et à l'amélioration des routes et des ressources publiques.

Vous avez probablement l'habitude de payer quelques centimes de plus par achat lorsque vous magasinez en personne, mais les taxes en ligne évoluent et changent encore .

La collecte de la taxe de vente dépend d' abord du fait que votre état ait ou non une taxe de vente en premier lieu (voir la carte ci-dessus). Donc, si vous êtes basé en Floride et que vous vendez à un client floridien, vous percevrez la taxe. Si vous êtes en Alaska et que vous vendez à un client de l'Alaska, vous ne le feriez pas.

Mais que se passe-t-il si vous êtes basé en Alaska et que vous vendez à quelqu'un en Floride, ou vice-versa ? Eh bien, c'est là que les choses se compliquent un peu et que le lien entre en jeu.

Qu'est-ce que c'est que le "lien" ?

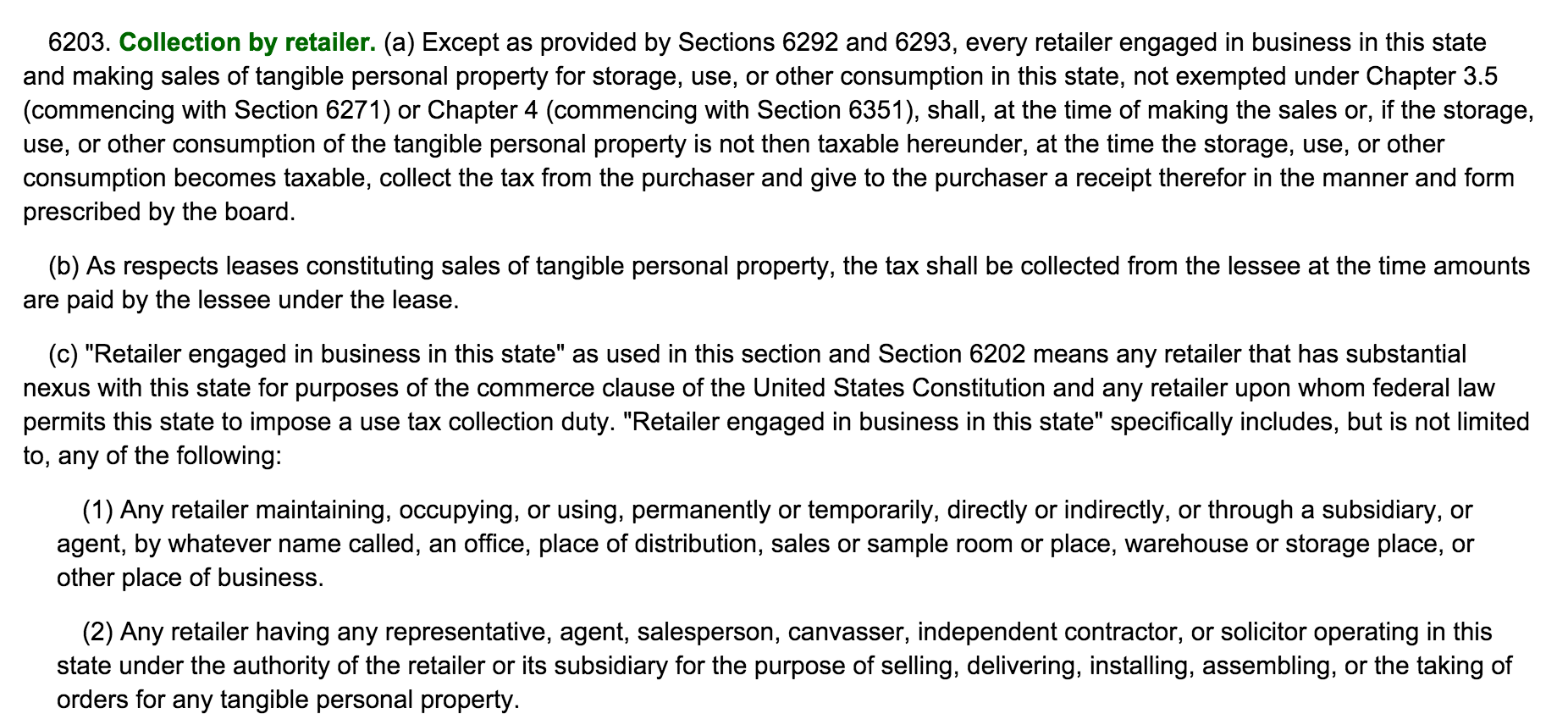

Nexus est fondamentalement une façon élégante de se référer à un état où vous avez une « présence significative » ou dans lequel votre entreprise opère d'une manière ou d'une autre .

Nexus peut avoir un impact important sur la taxe de vente que vous percevez en ligne. Comme Mark l'a expliqué dans son introduction à la taxe de vente pour WooCommerce, si vous avez un lien dans un État, vous devez percevoir la taxe de vente pour cet État .

Donc, si vous êtes basé en Alaska et que vous vendez à quelqu'un en Floride, vous ne devez percevoir la taxe de vente auprès du client de Floride que si vous avez un lien là-bas. Si vous ne le faites pas, vous êtes libre chez vous.

Quand vous avez un lien, et quand vous n'en avez pas

Déterminer quand facturer la taxe est déjà assez difficile. Mais vous devez également être conscient de partout où vous avez un lien - et cela pourrait être plus d'états que vous ne le pensez.

Vous avez un lien, par défaut, dans l'état où votre entreprise est basée. Mais vous pourriez aussi avoir un lien dans les états où vous :

- Avoir des employés

- Avoir un entrepôt

- Avoir un fournisseur avec une relation de livraison directe

- Avoir une présence occasionnelle sur des salons professionnels

Chaque état a des définitions différentes de ce qui définit nexus . Vous pouvez consulter la liste ici pour savoir ce qui est et n'est pas considéré comme une activité causant un lien pour votre ou vos états.

Comment trouver les taux d'imposition corrects à facturer aux clients

Savoir quand vous devez facturer la taxe de vente est la moitié de la bataille. Facturer les taux d'imposition corrects à vos clients est une autre chose à laquelle vous devrez vous attaquer.

Comme nous en avons parlé dans cet article, déterminer le bon taux à facturer peut être délicat car la taxe de vente est régie au niveau de chaque État. Cela signifie que non seulement les taux, mais aussi les règles et réglementations fiscales diffèrent d'un État à l'autre.

La meilleure façon de trouver le bon taux à facturer est de vérifier auprès des États où vous avez un lien . Au cours du processus, vous découvrirez également si ces États n'ont qu'une taxe d'État ou s'ils vous obligent également à facturer une taxe supplémentaire en fonction du comté, de la ville ou d'un district spécial.

Certains États sont basés sur la destination, d'autres sur l'origine

Un facteur de complication supplémentaire : certains États vous demandent de percevoir la taxe de vente en fonction du taux de l'État de destination, tandis que d'autres veulent que vous perceviez en fonction du taux de l'État d'origine .

Si vous avez la chance de vivre dans l'un des États où vous n'avez pas de taxe de vente, rien de tout cela ne vous importera . Mais si vous travaillez ou avez un lien dans l'un de ces autres États, c'est un facteur de plus que vous devrez prendre en compte.

TaxJar contient des informations beaucoup plus utiles sur le tri de la taxe de destination par rapport à la taxe d'origine - y compris quoi et quand facturer - ici.

Comment gérer les taxes si vous expédiez aux États-Unis depuis un autre pays

Une question courante que nous entendons depuis que nous avons commencé ces articles sur la taxe de vente d'État (bravo à vous tous de l'avoir posée !) Est de savoir dans quelle mesure ces informations s'appliquent aux vendeurs non américains.

Il y a deux choses que vous devez savoir :

- Si vous êtes basé en dehors des États-Unis, vous ne devez facturer une taxe de vente américaine que si vous avez un lien dans l'un des États.

- La meilleure chose à faire si vous avez des questions concernant la vente aux États-Unis depuis votre pays est de consulter un fiscaliste agréé.

Voici un fantastique Q&A qui contient un peu plus d'informations sur ce que les vendeurs internationaux devraient et ne devraient pas faire en matière de nexus aux États-Unis, ainsi qu'un article de suivi qui pourrait vous être utile.

Si vous ne traitez pas du tout avec les États-Unis et que vous souhaitez simplement en savoir plus sur la fiscalité dans votre pays , nous aimerions en savoir un peu plus sur l'endroit où vous vous trouvez et ce que vous voulez savoir - cela pourrait nous aider à mettre ensemble notre prochain article (ou webinaire !).

Comment gérer les taxes sur les produits non expédiés (c'est-à-dire les biens numériques)

Vous vous demandez peut-être comment gérer les taxes sur les produits qui ne voyagent physiquement nulle part, en particulier les téléchargements numériques ou certaines réservations en ligne.

La taxation des biens numériques est gérée différemment dans chaque État . De nombreux États vous demandent désormais de taxer les biens numériques, mais il peut y avoir certaines distinctions. Par exemple, si vous « louez » un article numérique, comme un film ou un téléchargement qui expire, il se peut qu'il n'y ait pas de taxe. Mais un achat numérique permanent serait toujours taxé.

La suggestion de TaxJar pour l'instant, pendant que les États déterminent comment gérer cela, est de vérifier auprès de chaque État individuel dans lequel vous avez un lien concernant leur politique . Vous pouvez trouver une liste des États avec les coordonnées des bureaux des impôts ici.

Déclaration de revenus : quand et comment déclarer

Outre les différents taux d'imposition, réglementations et normes établies par chaque État, il existe également des préférences différentes quant au moment et à la fréquence de déclaration de vos impôts. (Ça se chiffre, n'est-ce pas ?)

Vérifiez auprès des États dans lesquels vous avez un lien pour déterminer la fréquence à laquelle vous devriez déposer . Certains États vous feront déposer aussi souvent que mensuellement, mais d'autres demanderont plutôt des dépôts trimestriels ou annuels.

Pas content de déposer chaque mois ? Vous pouvez toujours demander à ce que votre fréquence de déclaration soit modifiée . Appelez votre autorité fiscale de l'État et demandez si cela est possible - vous ne savez jamais jusqu'à ce que vous essayiez !

En ce qui concerne le processus de dépôt, une simple recherche sur Google devrait afficher le formulaire de déclaration de taxe de vente en ligne de chaque État. Ou, si vous utilisez une extension comme TaxJar, le processus de dépôt sera géré pour vous.

Si votre lien change, votre dépôt devrait changer avec lui

Une chose à garder à l'esprit est que toute modification de votre lien affectera également votre statut de dépôt . Cela peut signifier supprimer un État si vous n'y avez plus d'employé, ou en ajouter un nouveau si vous y avez établi une relation de livraison directe.

Au moment où vous établissez un lien dans un État, vous devez demander le permis fiscal approprié. Cela vous gardera au clair (voir ci-dessous pour plus de détails sur la façon dont cela pourrait causer des problèmes).

D'autre part, lorsque vous perdez le lien dans un État, vous devez vérifier auprès de l'État pour déterminer quand vous devez arrêter de déposer . Certains États ont un « trailing nexus », ce qui signifie que vous ne perdrez réellement votre lien que quelques semaines, voire quelques mois, après la suppression de votre présence physique. Tout dépend de leur réglementation.

Le début de l'année est le moment idéal pour revérifier la situation de votre lien et demander tout permis supplémentaire dont vous pourriez avoir besoin. Voici comment vous pouvez vous offrir un contrôle fiscal annuel en seulement cinq étapes.

Ce dont vous avez besoin pour éviter des ennuis fiscaux (ou une vérification)

La toute première chose que vous devez faire lorsque vous réalisez que vous avez un lien - et avant même de percevoir un seul centime d'impôt - est de vous inscrire pour un permis . Voici comment vous pouvez le faire dans votre état.

Une chose que les États désapprouvent définitivement est la perception de la taxe de vente sans permis. Bien que vous ayez peut-être eu les meilleures intentions à cœur, il s'agit techniquement de revenus supplémentaires que vous n'êtes pas autorisé à percevoir.

Une autre façon d'éviter les ennuis est de garder un œil sur la validité de vos autorisations fiscales . Ils expirent, et encore une fois, percevoir des taxes sans permis valide peut vous causer des ennuis. Vous voudrez également vous assurer d'annuler tous les permis dont vous n'avez plus besoin et de cesser de percevoir des taxes une fois que votre lien a pris fin dans n'importe quel État .

Enfin, comme Mark l'a mentionné lors du webinaire d'hier, en matière de dépôt, il vaut mieux faire de son mieux que pas d'effort du tout. Payer 96 $ sur un solde de 100 $ est bien mieux que de payer 5 $. Tant que vous faites de votre mieux et respectez les règles du livre, vous n'aurez probablement jamais à vous soucier d'un audit.

Évitez les maux de tête liés à la taxe de vente avec l'aide des professionnels de TaxJar

Tout ce discours fiscal suffit à vous faire tourner la tête. Mais il existe de nombreuses ressources conçues pour vous aider à configurer votre magasin, à percevoir les taxes et à produire votre déclaration sans accroc , que vous choisissiez de tout faire vous-même ou de vous tourner vers un partenaire de confiance.

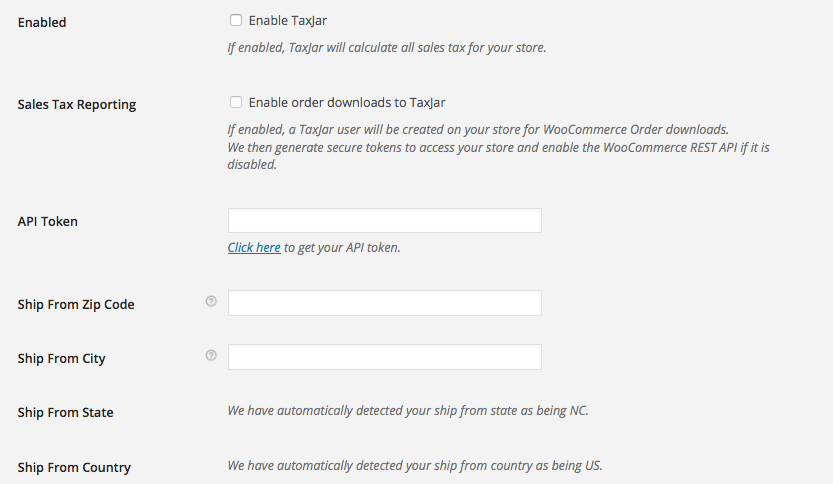

Si vous utilisez WooCommerce, l'extension TaxJar peut éliminer le besoin de penser à la taxe de vente. TaxJar automatise non seulement le processus de facturation des taux d'imposition appropriés, mais garde également une trace de ce que vous avez collecté afin que vous puissiez produire des déclarations rapides et précises avec chaque État.

Vous n'utilisez pas WooCommerce ? Ne vous inquiétez pas : le blog de TaxJar regorge d'informations et de solutions utiles pour les propriétaires de magasins qui cherchent à donner un sens à leur situation fiscale, quelle que soit la plate-forme qu'ils utilisent.

Et, bien sûr, nous avons quelque chose de spécial pour tous ceux qui ont raté le webinaire d'hier. Informez-vous sur la taxe de vente directement auprès de Mark Faggiano, fondateur et PDG de TaxJar, avec un téléchargement PDF de son diaporama. Remplissez simplement votre email ci-dessous pour le télécharger gratuitement!

[wtsfc list = "7cf3611cfa" titre = "Besoin d'un coup de main avec la taxe de vente ? Obtenez les diapositives de notre #woowebinar avec TaxJar en un seul clic. subheading="Entrez votre adresse e-mail ci-dessous pour télécharger une copie PDF des diapositives de notre webinaire Taxe de vente 101 pour les propriétaires de magasins. Vous serez également inscrit pour recevoir des e-mails de WooCommerce qui vous donneront d'excellents conseils pour améliorer votre boutique. button="Télécharger le PDF"]

Courtiser! Les diapositives sont à vous. Cliquez simplement ici pour télécharger votre copie de la taxe de vente 101 pour les propriétaires de magasins. Perdre le PDF ? Revenez à ce post à tout moment pour le télécharger à nouveau.

[/wtsfc]

Vous avez d'autres questions fiscales pour nous ? N'hésitez pas à les déposer dans les commentaires ci-dessous et nous serons heureux de vous apporter une réponse. Merci d'être passé!