VATと国際販売について知っておくべきこと

公開: 2016-06-29今日の投稿は、AvalaraのJenniferSokolowskyから来ました。 AvaTax for WooCommerceは、Avalaraの税計算サービスをシームレスに統合したものです。 税率を自動的に計算し、取引のためにAvalaraに書類を提出し、サポートされている国のチェックアウト時に住所の検証を有効にします。 あなたがどこで売っていても、税金を正しく得るために今日それを試してみてください。

国際市場は店主に大きなチャンスを提供することができます。 国境を越えて販売することは、現地販売が頭打ちになったときに成長の可能性を提供するだけでなく、競合他社に優位に立つ方法を提供することができます。 それはまたあなたのビジネスを多様化する方法を提供することができます。

ただし、海外での販売は、国内でのビジネスよりも複雑になる可能性があります。 覚えておくべき主な考慮事項の1つは、税金、特にVATの処理方法です。

付加価値税(またはVAT)について知っておくべきこと、それがいつどこで適用されるか、そして国際的に販売を開始するときにVATを正しく取得する方法を次に示します。

付加価値税(VAT)の説明

米国外でビジネスを行っている企業にとって、3つの小さな文字(VAT)がビジネスに大きな違いをもたらす可能性があります。

VATは付加価値税の略です。 物品サービス税(またはGST)とも呼ばれます。 VATは、米国の消費税に相当しますが、多くの大きな違いがあります。

拡大したい国のVAT規則を知ることは、国際市場をうまくナビゲートするために重要です。 これらのルールについては少し詳しく説明しますが、最初に、VATとは何か、そしてVATがおそらく慣れている税金とどのように違うのかを詳しく見ていきましょう。

消費税とVATの違い

消費税とVATは関連していますが、どちらも消費者の消費に基づく政府の収入源ですが、まったく異なるルールとプロセスが必要です。

米国では、消費税は最終販売時点でのみ請求されるため、再販業者と卸売業者は税金の支払いを免除されます。

ただし、世界の他の地域のほとんどでは、最終的な販売時点ではなく、サプライチェーンの各時点で税金が課されて徴収されます。

エンドユーザーは、10%の消費税でも10%のVATでも、最終的に同じ金額の税金を支払うことになりますが、プロセスとドキュメントはまったく異なります。

詳細に説明されているVATについては、Will'sWhiteboardの次のビデオを参照してください。

VATの世界

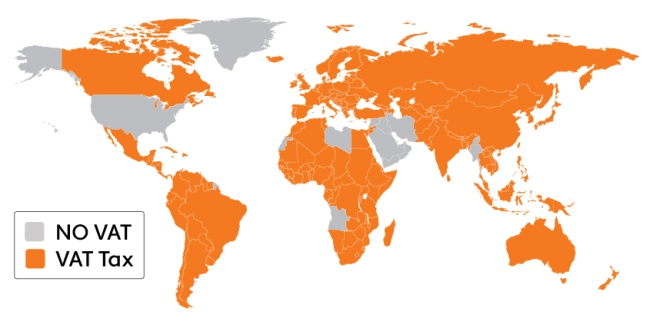

外国に販売する場合は、そこでVATの状況を調査することが不可欠です。 中国、インド、ヨーロッパのほとんどを含む160か国以上がVATを課しています。

国とその料金の完全なリストについては、こちらにアクセスするか、以下の地図をご覧ください。

国ごとのVAT規則は異なります。 ただし、特定の国でVATを徴収する必要があるかどうかを決定する基本的な要因には、次のようなものがあります。

- あなたが拠点を置く場所

- 顧客の拠点

- 顧客が消費者であるか企業であるか

- あなたが売っているもの

- 製品またはサービスの提供方法

- あなたの売上高

あなたが他の企業に販売している企業である場合、あなたが支払うVATは払い戻しによって回収できる可能性があります。 ただし、商品やサービスのために消費者から徴収するVATは、準拠するために政府に送金する必要があります。

つまり、VATを製品の価格に追加して顧客に渡すか、VATを自分で支払う必要があります。 これは、海外での販売を計画する際に考慮すべき重要なポイントです。そして、増税をカバーするために価格を上げる価値があるかもしれません。

登録とコンプライアンス:VATを正しく取得する方法

国の適切なVAT率を決定することは、米国の消費税率を計算することと比較して、一般的にかなり簡単ですが、VATコンプライアンスは非常に複雑になる可能性があります。

コンプライアンスを容易にするために、販売している特定の国を知り、その要件を理解することが重要です。

VAT申告書を登録して提出するには、いくつかの正確な手順を実行する必要があります。 例として、英国に販売する人が準拠するために必要なことは次のとおりです。

- VATに登録する

- チェックアウト時に英国の顧客に正しい金額のVATを請求する

- 陛下の歳入関税庁(またはHMRC、税金の徴収を担当する英国政府の部門)に起因するVATを支払う

- 期日までにVAT申告書を提出してください

- 適切なVAT記録と最新のVATアカウントを保持する

これは、ある国で必要な手順のほんの一例です。一般的なプロセスは他の国でも同様ですが、その国にいる顧客に販売を開始する(そしてVATを請求する)前に、各国の要件を理解する必要があります。

売上が特定の国でのVAT徴収の基準を満たしている場合は、通常、その国でVAT販売者として登録し、返品を提出する必要があります。 場合によっては、会社は事業を行っている国に代理人または財政担当者を置く必要があり、さらにはその国に法人化する必要があります。

国ごとに、請求書の提示方法や使用する為替レートから文書化の形式まで、すべてに異なる規則があります。 ある場所では、文書のコピーが受け入れられますが、他の場所では、文書はオリジナルで公証されている必要があるかもしれません。

支払いがどのように処理されるかは、考慮しなければならないもう1つの要素です。 たとえば、フランスでは、企業は直接借方で支払う必要があり、ルーマニアでは、支払いは現地通貨で行う必要があります。

報告頻度も、国や事業の性質、事業の量が特定のしきい値を超えているかどうかなどの要因に基づいて異なります。 たとえば、売り手は、ドイツでは毎月、アイルランドでは隔月、英国では四半期ごと、デンマークでは6か月ごとに返品を提出する必要があります。

複雑さの課題

残念ながら、さまざまな国の報告および支払いポータルと手順に関する明確なガイダンスを取得することは困難な場合があり、言語の壁は要件を理解する上で追加のハードルを提示する可能性があります。

ただし、販売している特定のルールを知るだけでなく、これらのオプションがビジネスモデルでどのように機能するかを分析することも重要です。

たとえば、特定の国に販売する準備をしている場合、国境を越えて商品を清算するさまざまな方法があります。 状況によっては、企業が輸入者としての役割を果たすことができ、登録が必要になり、企業に関税、税金、税関の責任を負わせることができます。

売り手はまた、商品を輸入する負担を顧客に負わせる可能性があり、それは彼らにとって余分な費用と時間の遅れを意味するでしょう。 他のオプションは、ドロップシッピングまたは販売者に代わってVATを徴収するプラットフォームを介して商品を配送することです。 これらのオプションはそれぞれ、ビジネスと、支払われて報告されるVATの額に異なる結果をもたらします。

VATを間違えるとどうなりますか

どの国も、VAT規制に準拠していない企業に罰則を課していますが、繰り返しになりますが、これらは国によって大きく異なります。

企業に国内に財政担当者がいる場合、その担当者と企業は、未払いのVATまたは違反に起因する罰金について連帯責任を負う可能性があります。 ただし、これは一部の国にのみ当てはまります。

事業が米国にあり、仕向国でVATに登録されていない場合でも、罰則が適用されますが、施行はより困難になる可能性があります。

ここで一番いいことは? 実績のあるソリューションを使用するか、税務専門家と提携して、アヒルをすぐに列に並べることを確認してください。 そうすれば、あなた、あなたの従業員、またはあなたのビジネスにペナルティは適用されません。

あなたがそれを正しくするのを助けるためのリソース

国際的に拡大している企業にとって、VATは後から考えることはできません。 それは国際的にビジネスを行うためのどんな計画においても考慮である必要があります。

クリックしてツイート

VATの質問に答えるのに役立つリソースを探している場合は、先に進むことがたくさんあります。 これらには、VAT政府機関の公式ウェブサイト、付加価値税ブログ、およびコンプライアンスに関する最新のVATニュースと国別ガイドの最新情報を提供するAvalaraVatliveが含まれます。

ソリューションに関する限り、WooCommerceのAvaTax拡張機能は、VATを処理するためのワンステップソリューションを提供できます。 この統合により、193か国での取引の付加価値税が迅速かつ正確に決定され、規則と例外の絶えず更新されるデータベースが活用されます。

国際的に拡大する際にVATを優先する

付加価値税(VAT)は、推測して正しく理解できるものではありません。 準備、販売先の国での適切なプロセスの完全な理解、および背後にある適切なリソースを使用すると、コンプライアンスを維持し、店舗とその範囲が拡大しても混乱を避けることができます。

VAT、国際税、海外での販売について質問がありますか? コメントでお知らせください。喜んでサポートさせていただきます。