أكثر خمس عيوب ضرائب مبيعات التجارة الإلكترونية شيوعًا في الولايات المتحدة

نشرت: 2022-03-09ذات مرة ، كانت ضريبة المبيعات بسيطة للغاية لمتاجر التجارة الإلكترونية في الولايات المتحدة. في الأيام الأولى التي سبقت اللحاق المنظمين بالصناعة ، كانت الشركات قادرة على التنازل عن فرض ضريبة المبيعات على المعاملات في الولايات التي ليس لها وجود فعلي.

في عام 2018 ، أصبحت الأمور أكثر تعقيدًا عندما حكمت المحكمة العليا الأمريكية في ساوث داكوتا ضد وايفير أن كل ولاية يمكنها وضع العديد من القواعد الخاصة بها حول ضريبة المبيعات لمتاجر التجارة الإلكترونية. اليوم ، هناك 45 ولاية لديها ضريبة مبيعات على مستوى الولاية - لكل منها قواعدها الدقيقة. بالإضافة إلى ذلك ، يوجد حاليًا أكثر من 110000 دائرة ضريبية مختلفة في المدينة والمقاطعة والضرائب المحلية. قد يكون من الصعب تتبع كل شيء.

خمسة مزالق في ضريبة المبيعات يجب تجنبها

مع تعقيد ضريبة المبيعات في الولايات المتحدة ، يمكن أن يساعدك تجنب الأخطاء الشائعة أدناه في التنقل في غالبية الامتثال لضريبة المبيعات. يجدر بنا أن نتقدم على هذا الجزء الأقل إثارة من ملكية أعمال التجارة الإلكترونية.

الوقوع في الخطأ رقم 1: عدم إدراك أنك بحاجة إلى تحصيل ضريبة المبيعات

على الرغم من مرور ثلاث سنوات على صدور قرار Wayfair ، إلا أن بعض الشركات لم تقم بعد بتحديث ممارسات ضريبة المبيعات الخاصة بها. إذا كنت أنت ، ولم يكن عملك يجمع أو يقدم ملفات ، فستحتاج إلى التحدث إلى مستشار ضرائب الولاية والمحلية (SALT) لفهم مسؤوليتك عن الضرائب السابقة ووضع خطة للمضي قدمًا.

والخبر السار هو أن إدارات الإيرادات الحكومية تتسامح بشكل عام عندما تذهب إليها أكثر مما تسامح عندما تكتشف الخطأ بنفسها.

السيناريو التالي أكثر شيوعًا: تعرف الشركات أنه يتعين على متاجر التجارة الإلكترونية دفع ضريبة المبيعات ، لكنها تعتقد خطأً أنها معفاة بسبب أنواع المنتجات التي تبيعها. هذا خطأ شائع ترتكبه شركات SaaS والتجار الرقميين.

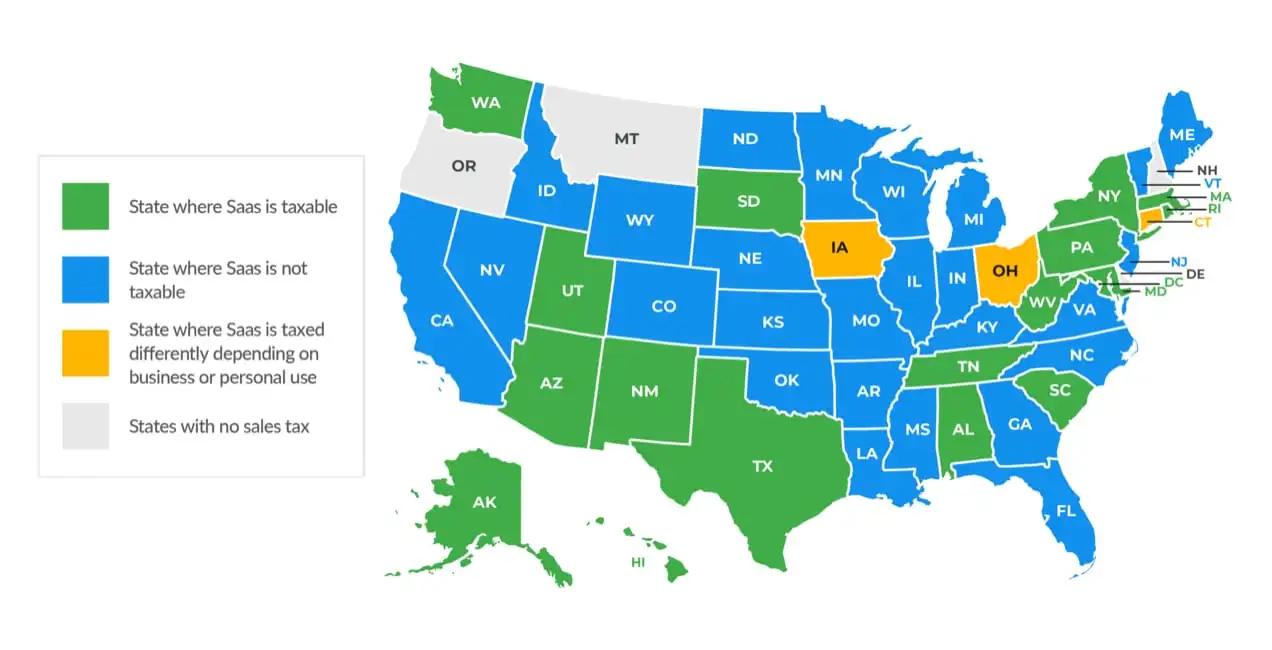

تميل اللوائح إلى التحرك بوتيرة أبطأ من التكنولوجيا ، ولسنوات عديدة ركزت ضريبة المبيعات فقط على العناصر الملموسة مثل أجهزة التلفزيون والأثاث. ولكن في السنوات القليلة الماضية ، كان هناك ارتفاع في المنتجات التي ليس لها خصائص ملموسة على الإطلاق - على سبيل المثال ، البرامج التي تم تنزيلها من السحابة. لا يوجد قرص مضغوط فعلي لفرض ضرائب على هذا البرنامج ، وهكذا في الماضي ، اعتبره الكثيرون معفيًا من ضريبة المبيعات. نظرًا لأن الدول لاحظت الزيادة في مبيعات هذه السلع الرقمية غير الملموسة ، فإنها تغير قوانينها لتعزيز إيراداتها.

اليوم ، تفرض 20 دولة ضرائب على منتجات SaaS (البرمجيات كخدمة) . يجدر النظر في تفاصيل كيفية فرض كل منهم ضرائب على SaaS. هل منتجاتك تندرج تحت هذه الفئة؟ تفرق العديد من الولايات بين السلع الرقمية مثل الكتب الإلكترونية والبرامج ، لذلك ستحتاج إلى الاهتمام بتصنيف عناصرك بشكل مناسب.

الوقوع في الخطأ رقم 2: نسيان تتبع العلاقة

يعد Nexus أحد المفاهيم الأكثر تعقيدًا عندما يتعلق الأمر بالامتثال لضريبة المبيعات. في الأساس ، nexus هو الحد الذي تطلب فيه الدولة من الشركة تحصيل ضريبة المبيعات وتحويلها . اعتاد هذا أن يكون ماديًا إلى حد كبير (وجود تجاري في دولة ما ، على سبيل المثال) ولكن بعد Wayfair ، وضعت الدول عتبات اقتصادية في شكل إجمالي المبيعات وعدد المعاملات.

للبقاء ملتزمًا بالامتثال ، ستحتاج إلى فهم هذه العتبات وتتبع البيانات لكل ولاية حتى تعرف أين تفعل ولا تحتاج إلى تحصيل وتحويل ضريبة المبيعات. إذا تجاوزت عتبة العلاقة دون معرفة ذلك ولم تبدأ في تحصيل ضريبة المبيعات من عملائك ، فسيكون عملك مسؤولاً عن دفع هذه الضرائب من جيبك. وهذا ليس ممتعًا - اسأل تجار التجزئة الستة هؤلاء.

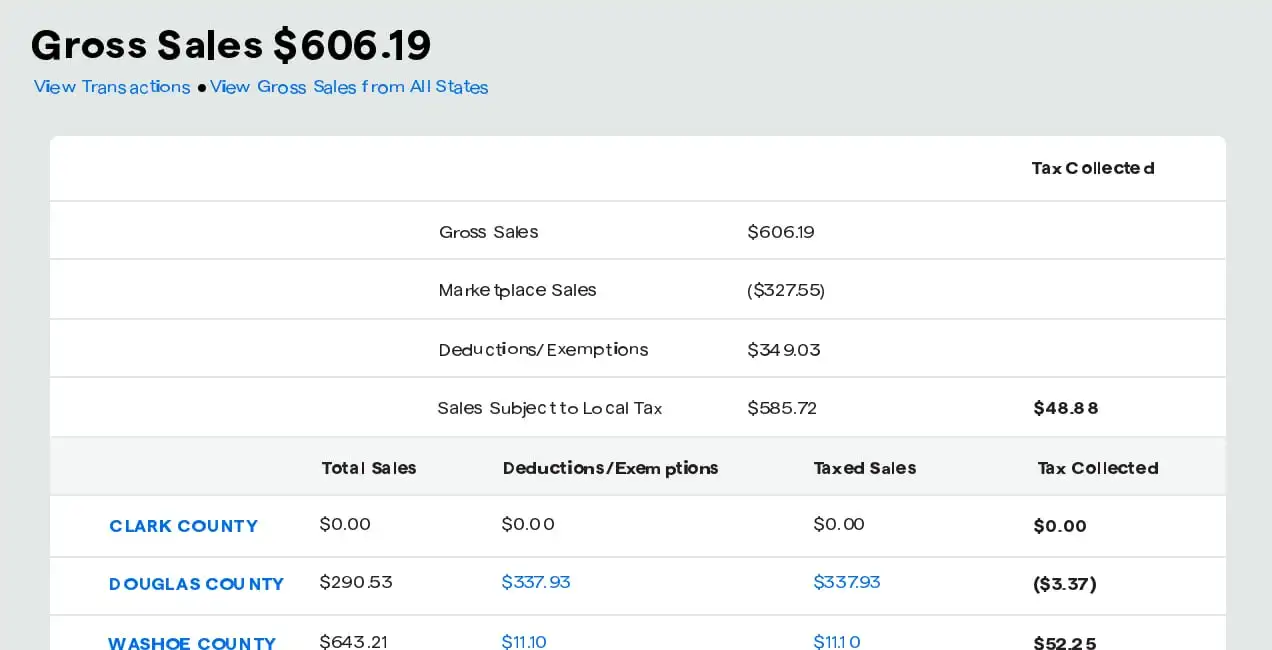

الخطأ رقم 3: البيانات المتفرقة والتقارير

تعد محاولة تتبع امتثالك لضريبة المبيعات وحالة الارتباط أكثر صعوبة إذا كنت بائعًا متعدد القنوات ولديك بيانات تعيش في مستودعات مختلفة. يصبح هذا صعبًا بشكل خاص إذا كانت بعض قنوات المبيعات الخاصة بك من خلال ميسري السوق مثل Amazon و eBay و Etsy. معظم الولايات لديها قوانين تلزم ميسري السوق هؤلاء بتحصيل وتحويل ضريبة المبيعات نيابة عنك. هذا يعني أنك مسؤول عن تحصيل ضريبة المبيعات على موقع الويب الخاص بك المدعوم من WooCommerce (لا تقلق ، يمكن لبرامج مثل TaxJar أتمتة عملية ضريبة المبيعات بالكامل) ولكن ليس كبائع تابع لجهة خارجية على Amazon.

لدى الدول المختلفة قواعد مختلفة عندما يتعلق الأمر بما إذا كانت مبيعاتك على ميسري السوق هؤلاء يتم احتسابها ضمن عتبة العلاقة الخاصة بك أم لا. كما ترى ، يمكن أن تصبح معقدة بسرعة . يمكن أن تمنحك لوحة معلومات تقارير ضريبة المبيعات صورة واحدة وشاملة لجميع مبيعاتك في كل قناة ، بالإضافة إلى ما تم جمعه من أجلك وما تحتاج إلى جمعه بنفسك. سيوفر لك هذا الكثير من الوقت ويمكّنك بشكل أفضل من أن تكون استراتيجيًا مع امتثالك.

الخطأ الرابع: إساءة تصنيف المنتجات (ومعدل الضريبة عليها)

هل تعلم أن الخبز في نيويورك معفي من الضرائب باعتباره أحد أغذية البقالة الأساسية - ولكن بمجرد تقطيع نفس الخبز ، يتم فرض ضريبة عليه بنسبة 8.75٪ كطعام جاهز؟ وفي نيوجيرسي ، تُعتبر الملابس المصنوعة من الفراء الحقيقي سلعة فاخرة وتخضع للضريبة ، لكن الفراء الصناعي ليس كذلك. في هذه الأثناء ، في الجوار في ولاية بنسلفانيا ، يخضع كل من الفراء الاصطناعي والفراء الحقيقي للضريبة.

تمتلئ أكواد الضرائب بهذا النوع من الفروق الدقيقة ، ولكل ولاية تعريفات ومعايير مختلفة . من المهم أن تعرف بدقة كيف يتم تصنيف منتجاتك في كل ولاية. يمكن لبرامج ضريبة المبيعات أتمتة هذه التصنيفات ، ولكن إذا كانت شركتك لديها منتجات يمكن أن تكون مفتوحة للتفسير من حيث خضوعها للضرائب ، فقد ترغب في استشارة متخصص في ضريبة المبيعات.

الوقوع في الخطأ رقم 5: المواعيد النهائية لتقديم الملفات مفقودة

لا يقتصر الأمر على اختلاف المواعيد النهائية لكل ولاية ، فبالنسبة للعديد من تلك الولايات ، يمكن أن تتغير تواريخ التقديم مع نمو حجم شركتك. عادة ، كلما زادت الإيرادات التي يجلبها عملك ، كلما طلبت منك الولايات بشكل متكرر تقديم الضرائب.

هناك تواريخ استحقاق التقديم شهرية وربع سنوية وسنوية ، اعتمادًا على الولاية وحجم شركتك. تطلب غالبية الدول من دافعي الضرائب تقديم ملف في اليوم العشرين من الشهر بعد انتهاء الفترة الخاضعة للضريبة. ومع ذلك ، تطلب بعض الولايات من دافعي ضرائب المبيعات التقديم بحلول اليوم الأخير من الشهر الذي يلي الفترة الخاضعة للضريبة. هناك أيضًا عدد قليل محدد يتطلب من الشركات تقديم ملف بحلول الخامس عشر أو الثالث والعشرين. هذا هو السبب في أنك بحاجة إلى الانتباه إلى تواريخ التقديم لتلك الولايات التي لديك فيها علاقة.

الامتثال الآلي: توفير الوقت وتقليل الأخطاء

إذا بدا كل هذا مربكًا بعض الشيء ، فهناك أخبار جيدة. يعمل برنامج ضريبة المبيعات مثل TaxJar بسلاسة مع WooCommerce ويمكنه أتمتة جزء كبير من العملية . يتضمن هذا الجزء الصعب من الامتثال لضريبة المبيعات مثل الحسابات في الوقت الفعلي ، والتقارير المجمعة من جميع قنواتك ، والتسجيل مع كل ولاية. سوف يتتبع الحل الآلي الصحيح حالة العلاقة الخاصة بك في كل حالة ويحذرك عندما تقترب من الحد الأدنى. كما أنه سيتتبع تواريخ التسجيل المزعجة هذه نيابة عنك.

إذا كنت قلقًا من عدم امتثالك ، فقد حان الوقت للتصرف. حدد موعدًا لعقد اجتماع مع مستشار SALT للتحدث حول وضعك المحدد وصياغة خطة. إذا كان من المفترض أن تقوم بتحصيل ضريبة المبيعات ولكن لم تقم بذلك ، فيمكنهم مساعدتك في التنقل في الخطوات التالية لتقليل الغرامات والعقوبات.

وإذا لم تكن تقوم بالفعل بأتمتة ضريبة المبيعات ، فعليك التفكير في ذلك. ستوفر الكثير من الوقت الذي يمكن أن تنفقه على المزيد من القضايا الإستراتيجية ، وستقلل من احتمالية حدوث أخطاء. لأننا جميعًا بشر في النهاية.

احصل على ملحق TaxJar.